Автор: Александр Кургузкин (mehanizator).

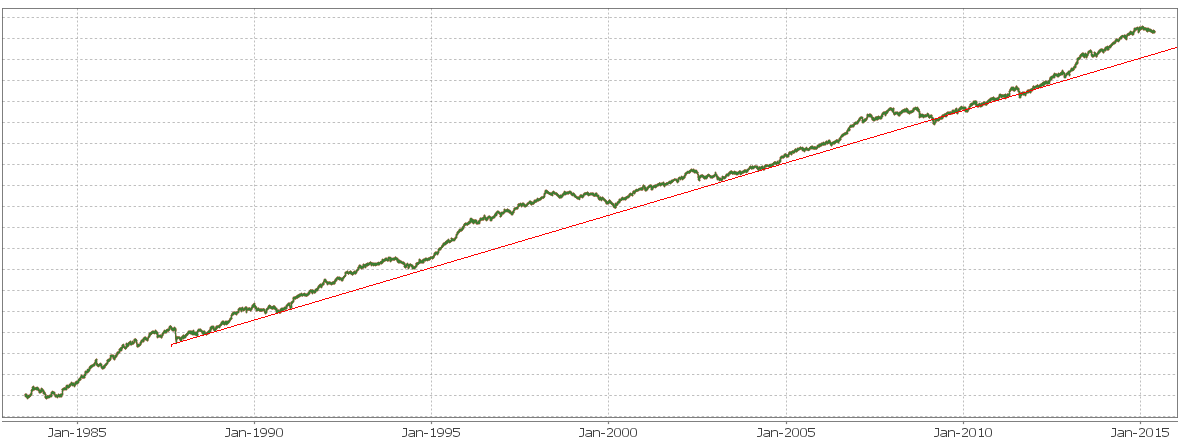

Собрав супер-стабильный портфель из устойчивых низковолатильных американских акций я немного помедитировал на его нормализованную на волатильность эквити.

Заметил следующее:

1. Есть на редкость устойчивая «опорная линия», куда портфель периодически возвращается (красная линия на картинке).

2. Периоды возврата обычно соответствуют периодам бокового рынка на S&P 500 (1990, 1994, 1999-начало 2000, 2002), за исключением последнего эпизода в 2008. Ну и еще в 1987 тоже все случилось весьма нехарактерно.

К концу 2014 года портфель накопил значительный потенциал возврата, и в 2015 этот потенциал начал реализовываться, портфель ушел на траекторию возврата к опорной линии. И, как все могут наблюдать, в 2015 пока имеем боковик на S&P 500.

Возвращаться к опорной линии еще долго, так что переход к обычному режиму роста можно ждать не раньше 2016 года, и даже скорее всего не раньше второй его половины. Вероятность того, что до этого чудесного момента S&P 500 будет болтаться в рейндже без каких-то катастрофических сценариев довольно высока — 4 прошлых эпизода из 6.

Автор: Александр Кургузкин (aka mehanizator)

Комментарии:

Vasily: А Шарп какой получился?

Vasily: И ещё очень интересно, каким было эквити до 1985 года.

Вообще, здорово было бы собрать несколько подобных портфелей и входить в каждый после возврата к линии, а выходить в начале возврата 🙂

mehanizator: Шарп 1.23

Vitas: a как шарп считается в таких случаях? от ребаланса к ребалансу?

Vitas: кстати, выбор компонентов для суперстабильного портфеля с красивой эквити — это самая что ни на есть подгонка 😉 ничем не лучше оптимизации параметров какой-нить стратегии

mehanizator: Это я знаю 🙂

Шарп по дневным изменениям считается, как обычно.

Kent: еще надо учесть выбывшие акции, иначе получим преимущество выживших

Казай Мазай: Взяли акции, которые росли устойчиво с низкой волой, которые желательно падают с высокой волой, а растут на низкой, чтобы ребалансировка с нормировкой по воле давала максимальный эффект. Собрали в портфель -> профит)

Ну да, никакой переподгонки, никаких bias’ов=)

mehanizator: Я вроде бы нигде не утверждал, что у такого портфеля нет переподгонки и биасов, я даже нигде не говорил, что его есть смысл торговать. Я использую его как индикатор относительной динамики, не более того.

А то что народ интересуется Шарпом, зачем-то… ну, почему это меня должно тревожить?

Салимжан Бижанов: Александр, какие компании вошли в стабильный индекс?

mehanizator: уже не вспомню, что конкретно там было в той версии. что нибудь из этого: PEP, SO, JNJ, PG, CLX, UL, CL