Автор: Александр Кургузкин (mehanizator).

В предыдущей статье контагно применялось для управления позицией VXX. Однако у работы с VXX есть недостатки. Поскольку позиция почти все время шорт, у вас должны быть возможности шортить VXX, которые, насколько я понял, бывают не везде и не всегда. Второй важный момент — шорт это позиция с потенциально неограниченным убытком, а VIX это индекс, склонный к выбросам вверх. То есть существует теоретическая вероятность потерять денег больше, чем размер позиции.

Поэтому для полноты картины мы рассмотрим подобную же систему для «только лонг» позиций в инверсных ETN на индекс волатильности VIX: XIV и ZIV. Имея лонг без плечей по этим инструментам, вы точно не потеряете больше, чем размер позиции.

ZIV это среднесрочная версия XIV, эти фонды были запущены одновременно. Если в XIV для формирования корзины используются первый и второй фьючерсы по временной структуре, то в ZIV используются фьючерсы с четвертого по седьмой. Поэтому можно ожидать, что ZIV будет менее подвержен «ошибке комбинирования», от которой страдает XIV, и к локальным всплескам волатильности он будет менее чувствителен.

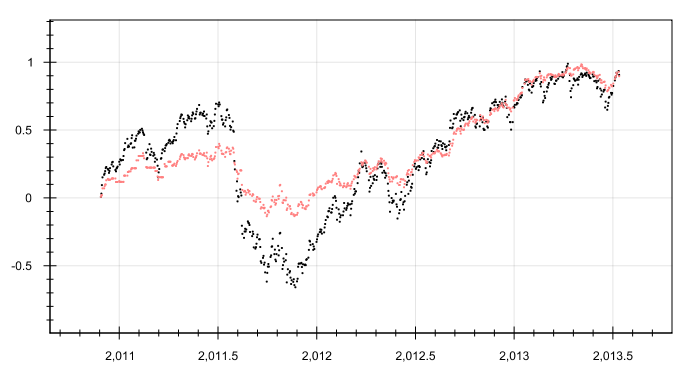

Для начала приведем эквити позиций «всегда лонг». Шкала логарифмическая, черным цветом XIV, красным ZIV.

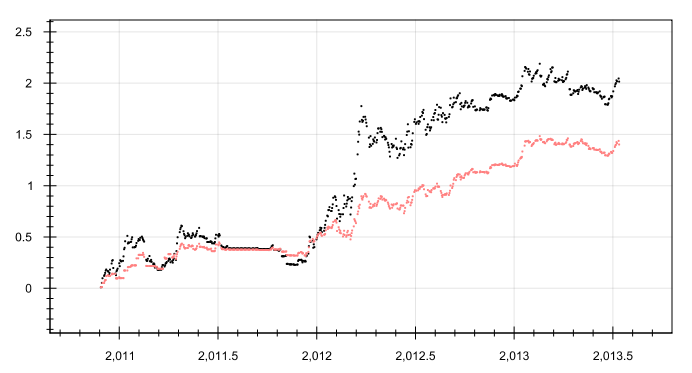

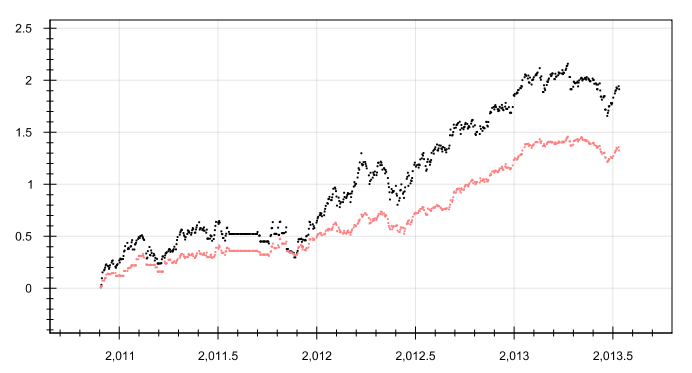

Теперь используем контанго для управления размером позиции.

Позиция пропорциональна контанго, или кэш если контанго <= 0:

Позиция лонг, когда контанго больше нуля:

Системы чисто исследовательские, транзакционные издержки не учитывались.