Порхать как бабочка, жалить как пчела.

Мохаммед Али.

Продолжая серию статей по торговле волатильностью, начатую этой статьей, я хочу рассказать про метод, который я использую, и который был вдохновлен упомянутой выше легендой бокса.

В первую очередь, избавьтесь от понятия “инвестирования в волатильность”. Волатильность волатильна, и сама природа большинства продуктов на VIX делает проигрышной долгосрочные позиции за пределами периода пары недель или месяца в лучшем случае.

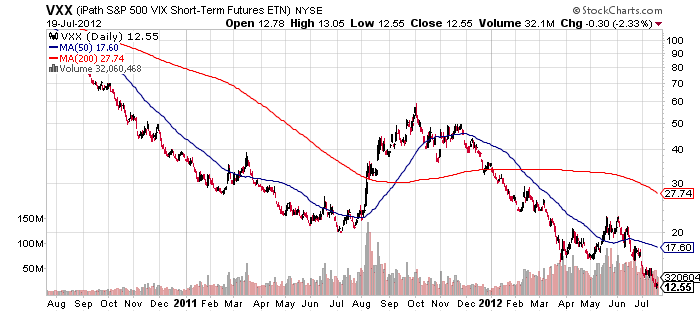

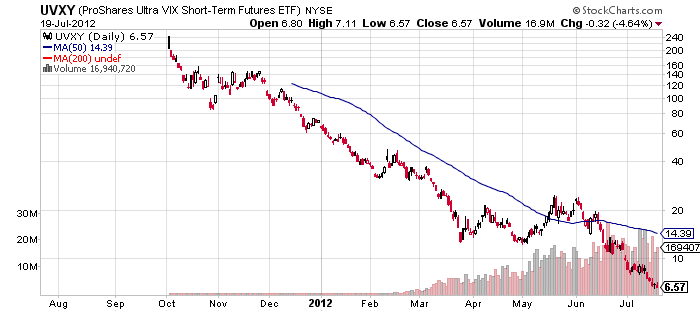

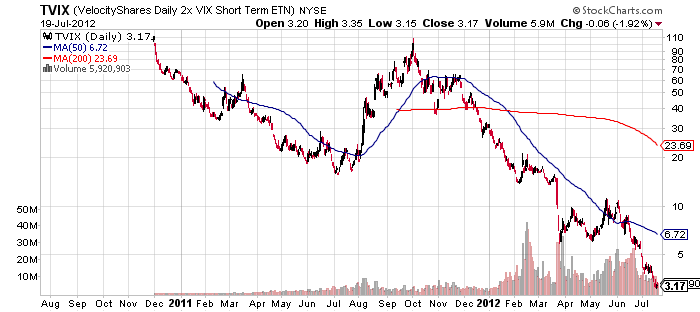

Не верите? Взгляните на следующие графики VXX, UVXY и TVIX:

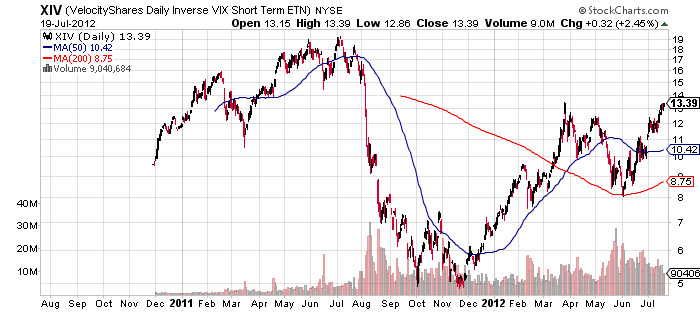

Даже при том, что спот VIX находился в диапазоне 15-20 с постоянным контанго, которое давало преимущество держателям XIV, взлеты волатильности и VIX бэквордация делает игру с инверсными продуктами такой же рискованой, как и с лонговыми продуктами.

Вы должны помнить, что если XIV теряет 80% своей цены как он сделал в 2011 году, нужно 500% роста для компенсации. То, что XIV почти восстановился от потерь за год, убеждает, что нужно иметь большее инвестиционное окно после взлета волатильности, но все равно это не “купил и забыл” инвестирование. Инвестирование в моем понимании это когда можешь десятилетиями держать на инвест-счетах, так что мой инвестиционный таймфрейм полностью не подходит для всех этик краткосрочных VIX инструментов.

Есть другие продукты на рынке, которые пытаются отслеживать волатильность без повреждений от контанго, но это тема будущих статей.

К счастью, эти долгосрочные графики хорошо демонстрируют, что следует избегать длинные таймфреймов для всех этих краткосрочных продуктов на волатильность (VXX, XIV, UVXY, TVIX). Просто поймите, что фьючерсы в основе этих продуктов вводят дополнительную волатильность в уже волатильный продукт и вложите свои долгосрочные деньги куда-нибудь еще.

Что теперь?

Если долгосрочное инвестирование не рассматривается, что остается? Краткосрочный и внутридневной рай!

Торговля волатильностью может быть крайне прибыльной. Всякий, кто оказался достаточно удачлив, чтобы держать TVIX в июле 2011, оказался вознагражден ростом с 15 до 110 за три месяца. Такого рода трейды могут кого угодно заинтересовать в торговле волатильностью. Снижение с 110 до меньше чем 4 за год должно послужить достаточным свидетельством того, что прибыль может так же легко испариться.

Правила, которые я разработал в процессе своей торговли волатильностью:

1. Жди пока не увидишь белки их глаз

а. VIX всегда может зайти еще ниже. Ждите пока не увидишь замедление в снижении VIX и отрисовки дна, прежде чем зайти. Можно пропустить какую-то часть роста, но идея в том, чтобы попасть в нужное направление.

b. Если вы входите до того, как направление установилось, контанго просто порежет вашу позицию, пока вы ждете рынок. Контанго это смертельный враг для лонгов волатильности, его нужно избегать насколько возможно.

2. Не преследуй

а. Если только мы не собираемся повторять 2008 (Банковский кризис), 2010 (Неожиданный европейский кризис) или 2011 (Долговой американский кризис), которые разбили рынки, не покупайте лонговых продуктов на VIX при ценах спота выше 20, если вы пропустили начальный вход.

b. Если ситуация на рынках действительно выходит из-под контроля, будет более удобное время войти в лонг по волатильности. Пробой 30 на споте VIX будет сигналом для лонга, если пропущен начальный вход. Этот сигнал позволит избегать погони за мелкими событиями.

3. Масштабируйте

а. Масштабирование позиций по волатильности это хороший способ быть последовательно прибыльным в сделках по волатильности. Разделите весь капитал, который вы хотите инвестировать в сделки на несколько входов, это позволит вам выдерживать штормы в море волатильности и выходить из него с профитом.

b. Когда держите позицию более 24 часов, вы должны понимать, что рынок может двинуться против вас, вы должны соизмерять ваши входы с уровнем волатильности на рынке:

i. VIX 20+: Избегать новых позиций, если только на рынках не полная катастрофа.

ii. VIX 18-20: Я бы рекомендовал все еще воздерживаться от позиций, разве что какие-то календарные события или экономические новости оправдывают вход. Любые входы здесь должны быть небольшими.

iii. VIX 16-18: Удачное место для начала сделок. 17.50 может быть рекомендовано как главной точкой входа. Однако опасайтесь нисходящих трендов, если VIX в сильном нисходящем тренде, ждите пока не увидите замедления, прежде чем входить.

iv. VIX < 16: Это место, где большинство сделок по волатильности должны открываться в полном размере, особенно на пробое уровня 15 вниз. Это правда, что как-то раз VIX достиг 9, но это было в совершенно других рыночных условиях. Поскольку все эти сделки должны иметь период удержания измеряемый неделями, мы должны ждать дна на споте на уровне 15 или 14 по меньшей мере.

4. Устанавливайте лимиты потерь

а. Когда определяете размеры и входы сделок, думайте о торговле в целом. Каков полный объем сделки? Какая потеря вынудт вас выйти из сделки согласно вашему управлению рисками? Когда у вас будут эти числа, вы сможете создать торговый план со входами основанными на уровне VIX. Так у вас будет пространство для удвоения на дне и увеличения ваших шансов на прибыльную сделку.

b. Если ваш лими потерь достигнут, подчинитесь ему. Это позволит вам избежать путешествий вниз от 14 во время периодов рыночного спокойствия и сохранит ваш капитал для будущих сделок.

5. Защищайте прибыль

а. Если ваша сделка вышла в прибыль, установите стоп на безубыток. Конечно, вас может выбить из позиции перед хорошим взлетом вверх, но по меньшей мере вы сможете спать по ночам, редкая роскошь при торговле волатильностью.

b. По мере роста VIX и вашей прибыли, передвигайте ваш стоп выше. Вы торгуете один из самых бешеных инструментов на рынке, вам нужно понимать, что ваша сделка может развернуться с одним новостным заголовком. С каждым пунктом VIX вверх ваш стоп тоже должен подниматься.

c. Серьезно подумайте о выходе основной частью или всей сделкой когда VIX достигнет 20. Поскольку VIX имеет тенденцию к торговле в диапазоне, выход за 20 требует исключительных обстоятельств, которые обычно долго не длятся. Используйте уровень 30 для следующего сигнала на вход в рынок, и вы сможете получать прибыль даже во времена сильной рыночной волатильности.

Таковы мои основные принципы торговли продуктами на волатильность. Будьте подвижными и имейте план до того, как вы войдете в сделку. Правило “Защищайте вашу прибыль” скорее всего даст несколько сценариев “Уплывшая сделка”, но это лучше, чем альтернатива потерь.

Всегда будут еще возможности для сделок. Если вы остаетесь подвижными, уважаете стопы и определяете размеры входов нужным образом, зарабатывать на волатильности несложно.

Автор: Josh Krause

Источник: seekingalpha.com

Комментарии:

Yaroslav Alexeev: ИМХО в инверсные среднесрочные производные вполне можно инвестировать.