Автор: Александр Кургузкин (mehanizator).

Рассматривая фонды ETF качественных активов для развивающихся рынков я обратил внимание на фонды низкой волатильности: PowerShares S&P Em Mkts Low Volatil ETF (EELV), iShares MSCI Emerging Markets Mini Vol (EEMV) и EGShares EM Quality Dividend ETF (HILO). Вернее, на отчетливую разницу в их динамике.

Если EELV идет примерно вровень с EEM (бенчмарк для широкого EM рынка акций), то EEMV стабильно обгоняет, а HILO стабильно отстает.

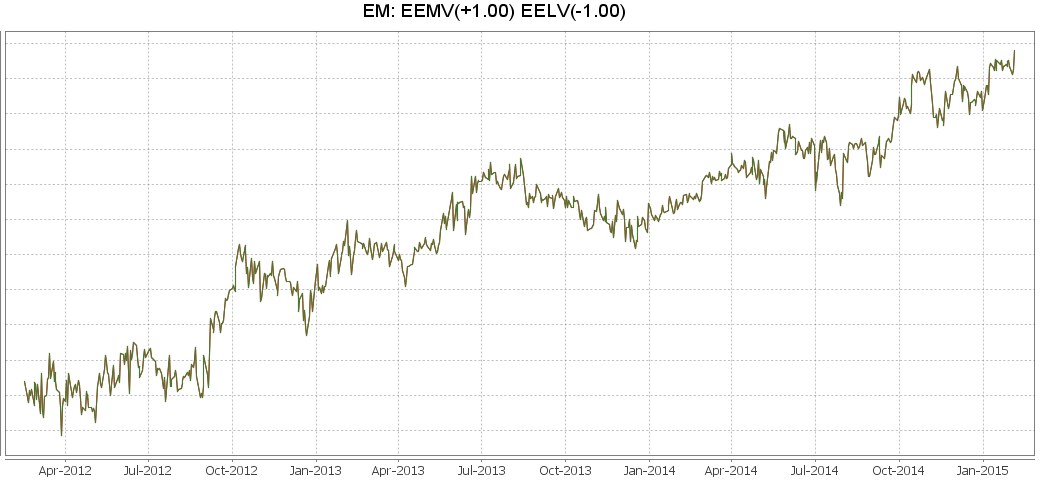

Динамика в паре EEMV против EELV демонстрирует устойчивое преимущество в пользу EEMV (пара с нормализацией волатильности):

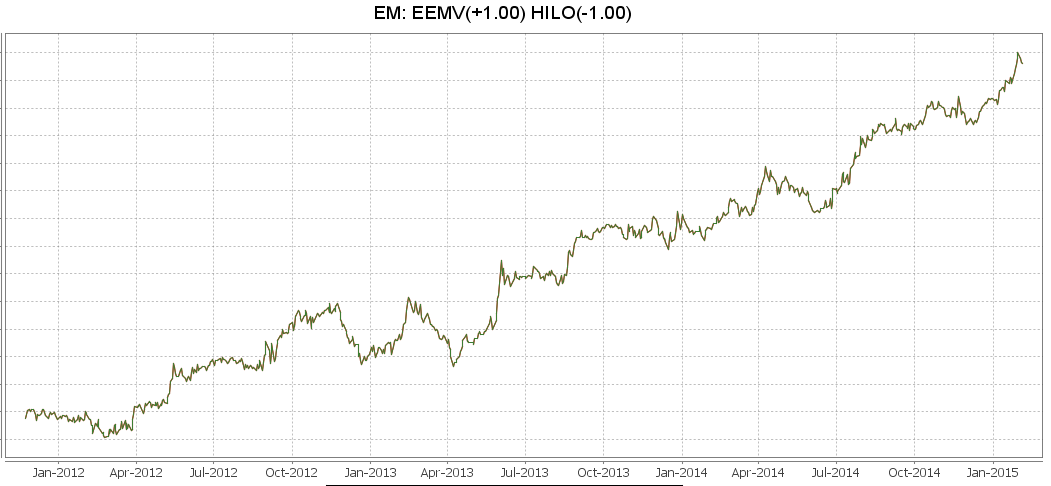

Преимущество EEMV перед HILO еще более сильное:

Три года, на которых мы имеем данные по фондам, довольно интересный промежуток времени. На этом таймфрейме как раз обычно начинают проявляться тенденции возврата к среднему. Поэтому выводы из этих картинок можно сделать противоположные в зависимости от того, contrarian вы или momentum трейдер.

Комментарии:

dobrachev: А не могут ли управляющие ETF перестроить свои портфели, так что в результате пара потеряет все свои свойства?

mehanizator: Разумеется могут.