Автор: Салимжан Бижанов.

Продолжаем исследовать инвестирование по методу двойной ребалансировки.

Инструменты инвестирования: SPY (ETF на индекс S&P500) и TLT (ETF на 20-летние Treasury Bond).

Напомню, что означает каждая ребалансировка:

1. Первая ребалансировка: определяет долю денежных средств, которая выделяется для каждого актива. Поскольку SPY и TLT отрицательно скоррелированы (с августа 2002 по январь 2016 корреляция приращений составила -0,42), то предполагается, что ребалансировка долей даст дополнительное преимущество. Условно назовём данную ребалансировку «хедж-ребалансировка».

Алгоритм хедж-ребалансировки в статье не раскрываю, но он основан на отрицательной корреляции.

2. Вторая ребалансировка: каждый актив нормируется на его скользящую волатильность. Основное предположение, что прошлая волатилность — есть лучшая оценка будущей волатильности.

В академической литературе одно из названий ребалансировки по волатильности — концепция «постоянной волатильности» (constant volatility).

В предыдущей статье я представил результаты исследования, где использовались «плечи» (заёмный капитал), если скользящая волатильность была ниже порогового уровня. Но «плечи» для некоторых инвесторов неприемлемы, поскольку это дополнительные затраты на заёмный капитал. Также «плечи» несут в себе риски, которые просто ещё не реализовались в период тестирования. То есть риски использования «плечей» потенциально значительно выше, нежели показывает историческое тестирование.

Рассмотрим инвестирование без использования «плечей» в ребалансировке по волатильности.

Если скользящая волатильность ниже порогового уровня, то волатильность фиксируется на пороговом уровне и покупка актива происходит на весь выделенный капитал (без использования «плеча»). Если же скользящая волатильность выше порогового уровня, то на покупку актива задействуется не весь выделенный капитал, а доля равная «пороговая волатильность/скользящая волатильность».

Чем выше выбранный пороговый уровень, тем реже происходит ребалансировка, что снижает транзакционные издержки.

В хедж-ребалансировке (по распределению долей между SPY и TLT) существенных изменений не произошло по сравнению с предыдущей статьей.

Результаты.

График, отражающий суть ребалансировки по волатильности. Задействованность капитала в зависимости от волатильности (1 – это 100%):

Эквити:

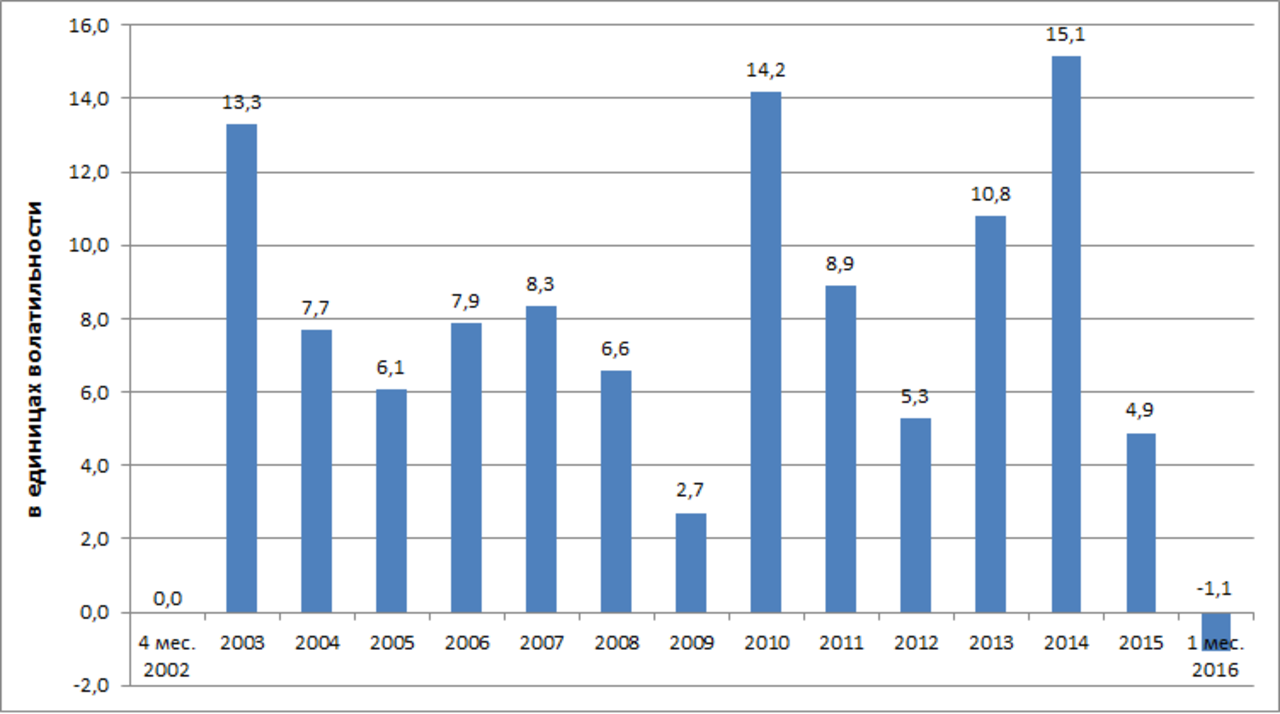

На графике все показано в единицах волатильности. В % не перевожу, потому что каждый сам определяет для себя уровень риска.

— Коэффициент Шарпа за полные 13 лет составил 2,26 (при нулевой безрисковой ставке). С учётом транзакционных издержек коэффициент Шарпа снижается до 1,59.

— Коэффициент детерминации линейной регрессии эквити от времени 0,9853. То есть линейная модель хорошо описывает динамику модельного портфеля.

— Максимальная просадка в 2009 году составила 12,5 единиц волатильности.

График просадки эквити:

Результаты двойной ребалансировки по годам:

В среднем портфель на 90% стабилен (45% занимает SPY, 45% — TLT), оставшиеся 10% балансируют между 2-мя активами по хедж-ребалансировке. Ребалансировка по волатильности включается только тогда, когда волатильность значительно возрастает, как показывает самый первый график в статье.

Вывод:

1. отсутствие «плеча» в ребалансировке по волатильности — улучшает результаты! Коэффициент Шарпа составил 2,26, при этом транзакционные издержки снижаются из-за более редкой ребалансировки и отсутствия платы за «плечо».

2. процесс инвестирования — может быть реализован как:

* отбор компаний (stock-picking), чьи акции по тем или иным факторам (например, 5-факторная модель Фама-Френча) выглядят привлекательными,

* либо еще один подход, представленный в статье, инвестирование через покупку широкого рынка (через ETF, как вариант), где эффект (рост коэффициента Шарпа) достигается за счёт регулировки размера позиции и долей активов в портфеле (если для хеджа добавляются облигации).

Спасибо за внимание!

Комментарии:

dobrachev: А какая доходность при «рыночном» уровне риска?( т.е. такой режим риска когда при стандартной воле мы уже выходим на режим «отсутствия плеча» — то есть дальнейшее снижение волотильности никак не меняет наш портфель)

Салимжан Бижанов: Если перейти из линейного мира в мир % без использования плеча, то получаются следующие результаты:

эквити: http://img.donnet.ru/i/2016/02/20/479b6a.png

просадка: http://img.donnet.ru/i/2016/02/20/4c3278fd.png

по годам: http://img.donnet.ru/i/2016/02/20/d8570eba.png

Среднегодовая доходность 9,6% (проскальзывание+комиссия отнимут 1% в год), стандартное отклонение годовой доходности 5,4%.

Реальный к. Шарпа (с учётом транзакционных издержек) — 1,35.

Максимальная просадка 16%.

dobrachev: Ясно, спасибо.

Rayhem Ivanov: Здравствуйте уважаемый, меня интересует сколько нужно денег чтобы манипулировать такой позицией, например мне известно что IB не дружит с odd лотами, а с полными лотами чтобы контролировать позу с шагом ХОТЯ БЫ 5% нужно 190*100*20= 380 000$ для позиции по одному лишь SPY… тут все миллионеры сидят чтоле или мб есть какое то решение данной пролблемы ?

Салимжан Бижанов: Rayhem Ivanov, «ваше мнение очень важно для нас»!

Как максимально уменьшить требуемую сумму при полных лотах:

Можете упростить подход: управление позицией только risk on и risk off. При превышении порогового уровня волатильности выходите в кэш полностью — это частный случай описанного выше подхода.

Так же можете не делать хедж-ребалансировку, а держать распределение в портфеле SPY 60%, TLT 40%.

При текущих ценах вам понадобится порядка 33 тыс.$.

Картина получится примерно следующая: http://img.donnet.ru/i/2016/02/25/9704532.png

результаты конечно сильно хуже, но костов почти нет, тк всего 2 возможных состояния. вообще не надо заморачиваться с регулировкой позиции, только волатильность отслеживать.

Салимжан Бижанов: То есть, если сейчас начнёте, то держите по 1 лоту SPY и TLT и сильно не переживайте, на волатильность только поглядывайте, в кэш выходите, если будет зашкаливать вола выше порога.

mehanizator: Почему это IB не дружит с неполными лотами? У меня в IB нормально все с этим, любой объем проходит.

EdgeStone: Блин, 5 лет торгую в IB, а что можно торговать не полными лотами не знаю. Не расскажите как это вообще делать? типа можно купить 1/2 SPY ?

mehanizator: я так понимаю лот это 100 акций. 1 лот SPY стоит $19320, 1 акция SPY $193.20

EdgeStone: Не знал, что, кому то IB не даёт покупать по 1 шт. акции SPY?

Я думал у них 1лот=1акция.

Александр Романов: EdgeStone )) Ты красавчик