Автор: Александр Кургузкин (mehanizator).

В моей системе для фьючерсов VIX используется ближайший контракт, и меня несколько тревожил вопрос правильный ли это выбор. Может быть следует использовать корзину из первого и второго фьючерса, как это делается в VXX или еще более дальние контракты. Поэтому я решил посмотреть как распределяется волатильность и матожидание от контанго по временной структуре фьючерсов на VIX.

Используем дневки по фьючерсным контрактам на VIX свободно имеющиеся на сайте CBOE.

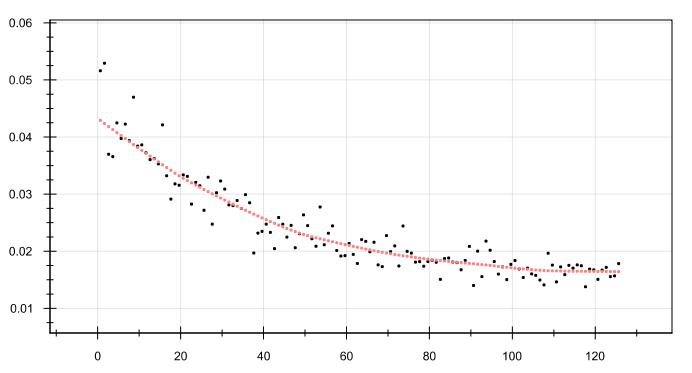

Первый график — зависимость среднего абсолютного значения логарифма изменения цены контракта от числа дней, остающихся до экспирации. Красной линией представлено LOESS сглаживание.

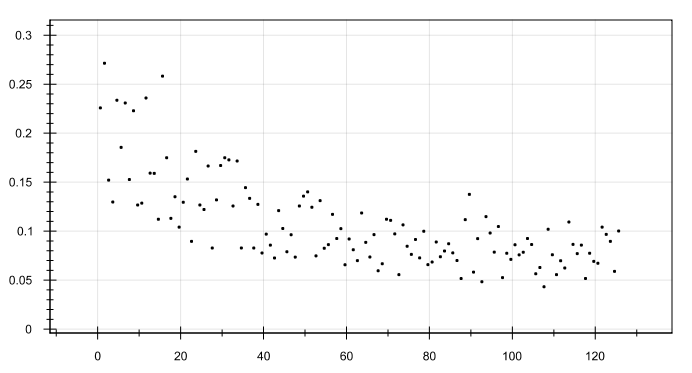

Максимальные изменения цены, абсолютные значения:

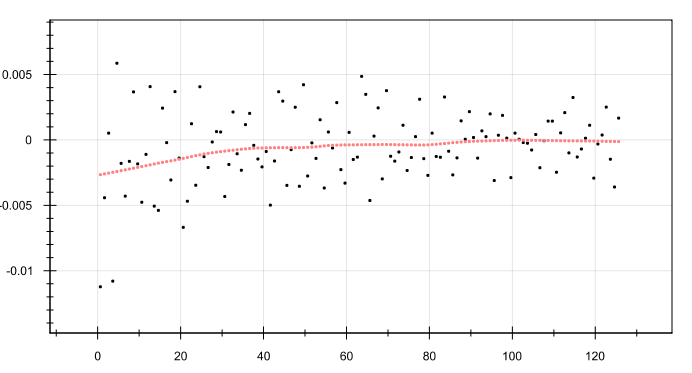

Матожидание изменения цены контракта, оно как и следовало ожидать в среднем отрицательное из-за почти постоянного контанго:

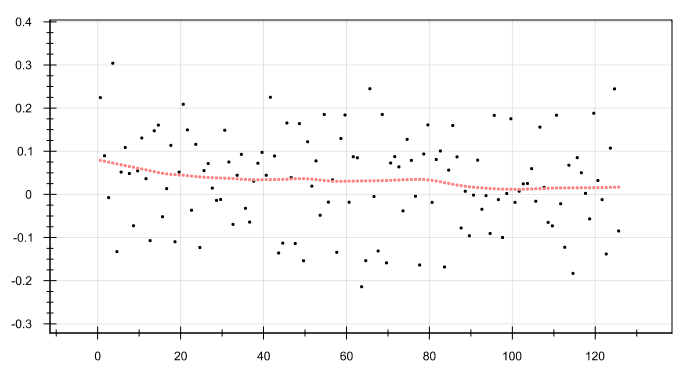

А теперь самое главное, отношение матожидания к волатильности, в качестве меры волатильности используется среднее абсолютное изменение цены (первый график). То есть фактически это график зависимости прибыль/риск от дней до экспирации.

Итак, правильный ответ на вопрос, поставленный в начале поста: для ловли контанго ближайший фьючерсный контракт должен работать лучше любого другого контракта или их комбинации (например VXX, VXZ и прочие), поскольку эффективность шортовой позиции в терминах прибыль/риск заметно растет с приближением контракта к экспирации.

Другие статьи по теме:

Сравниваем опционы на VXX с опционами на VIX

Экспозиции VIX-продуктов к VIX и контанго-нейтральные стратегии

VIX подает тревожный сигнал, предвещая сильную волну продаж