Автор: Александр Кургузкин (mehanizator).

На VIX-продуктах (деривативах и ETF, которые из этих деривативов собираются) имеется очень интересное для трейдера преимущество от почти постоянного контанго временной структуры VIX-фьючерсов. Можно торговать это контанго, заходя в шорт по фьючерсам или VXX или лонг XIV, однако тогда в полный рост проявляется проблема, связанная с сильной волатильностью базового индекса VIX. Исторически, был один момент когда VIX прыгнул за один день на 50%. На фьючерсы эта волатильность, конечно, передается с определенным понижающим коэффициентом, однако иметь в шорте актив который может в один прекрасный день прыгнуть на 25% против позиции (такое было один раз в 2007 году) довольно неприятно.

Поэтому было бы неплохо построить маркет-нейтральную позицию из VIX-продуктов, на которой все же оставалось бы какое-то контанго. Такое действительно возможно, поскольку временная структура VIX-фьючерсов частенько изгибается разными хитрыми способами, особенно в моменты сильной динамики на VIX. Если взять ближний фьючерс, который имеет к волатильности VIX коэффициент k1, и дальний фьючерс с коэффициентом k2, позиция лонг первого фьючерса и шорт k1/k2 второго фьючерса даст нам маркет-нейтральную позицию, в среднем мало реагирующую на скачки VIX. Общий контанго такой позиции в общем случае может отличаться от нуля как в ту, так и в другую сторону, что дает нам возможность относительно безопасно собирать его.

Однако с фьючерсами возникает проблема практического свойства. Дело в том, что спрэд на VIX фьючерсах 0.05, и это довольно много для стратегии, требующей активной ежедневной ребалансировки, особенно когда контракт стоит 13-16. Поэтому для реальной работы лучше использовать различные ETF на VIX. Их, к счастью, много, и среди них есть достаточно активные со спрэдом в 0.01 при ценах в 20-40.

ETF с длительностью (maturity) корзины в месяц (20 торговых дней): VXX, UVXY (2x), TVIX (2x), XIV (-1x)

ETF с длительностью (maturity) корзины в полгода (120 торговых дней): VXZ, ZIV (-1x)

Отношение коэффициентов k1/k2, передающих волатильность VIX для этих длительностей (20 и 120) примерно равно 2. Таким образом маркет нейтральная корзина может выглядеть как-то так: VXX — 2*VXZ, VXX + 2*ZIV, XIV + 2*VXZ, XIV — 2*ZIV, 0.5*UVXY — 2*VXZ и т.д. Реально — скорее всего узкие спрэды будут только на VXX, XIV, VXZ.

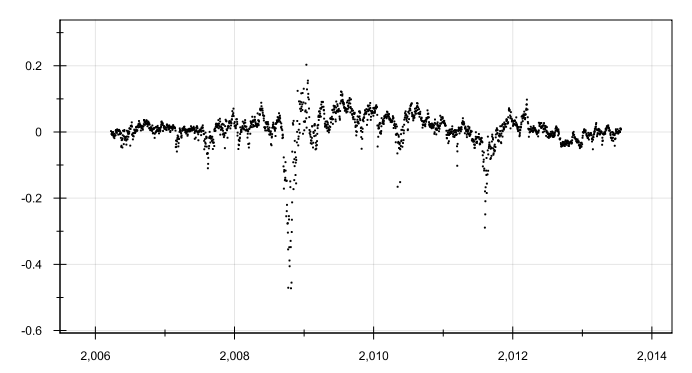

Итак, с портфелем разобрались. Теперь посмотрим, как выглядит остаточное контанго такого VIX-нейтрального портфеля на истории:

Очевидно, возможностей достаточно.

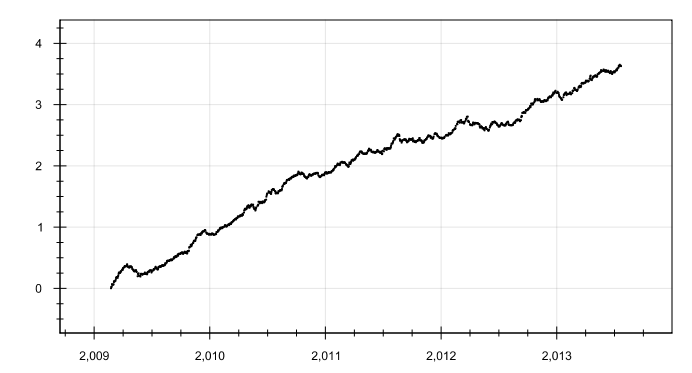

Вот оценочная эквити для бинарной стратегии лонг или шорт корзины в зависимости от знака контанго:

Транзакционные издержки здесь не учитывались, но понятно, что для данной системы они будут играть существенную роль. Фактически здесь основной вызов — обеспечение минимального оборота по портфелю при сохранении основной части преимущества. Однако очевидно и то, что задача имеет решение.

Автор: mehanizator

Комментарии:

Дмитрий Солодин: с виксами всё хорошо — пока спокойные рынки. Но на стрессах серьёзных можно инфаркт получить — всё разъезжается в тыртарары .. (

mehanizator: эквити в 2011 году достаточно спокойная.

Sergey Gluhov Bezuhov: Так и позиция должна быть набрана когда они разьехались

Yaroslav Alexeev: Т.е. портфель VIX нейтральный, стратегия работает только за счет ошибки комбинирования?

Yaroslav Alexeev: По этой стратегии же работает ETF — XVIX.

Эквити только у него совсем не такая.