Автор: Александр Кургузкин (mehanizator).

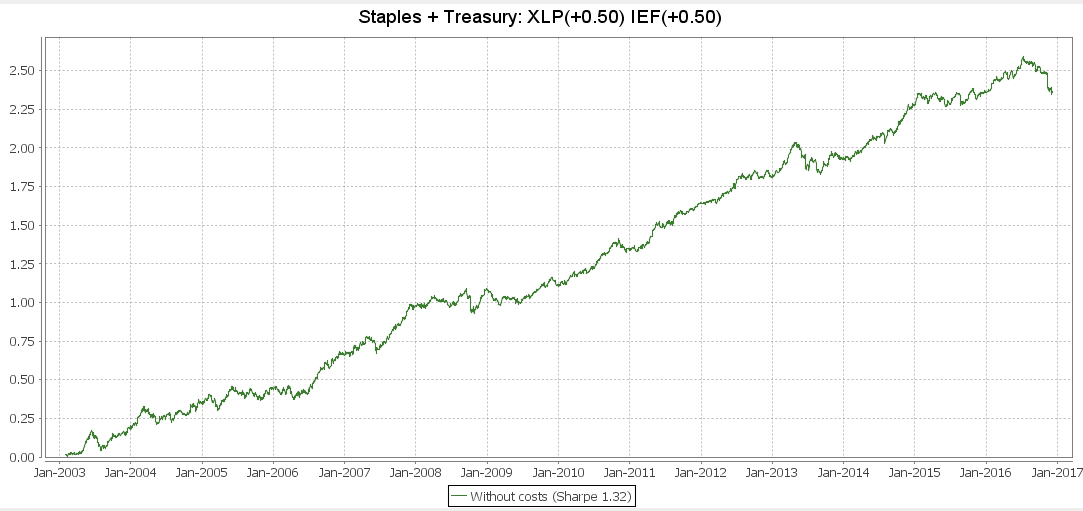

Условия для входа в балансированный на волатильность портфель из акций и облигаций стали еще лучше! Далее два портфеля из ETF, которые я использую в качестве бенчмарков: SPY+TLT и XLP+IEF (сектор потреб товаров и 10-летние гособлигации дают лучший Шарп). Балансировка на полугодовую волатильность, веса у акций и облигаций по волатильности одинаковые.

Комментарии:

EdgeStone: Вопрос в том может ли быть третье дно? 🙂

Если, например, будет внятно объявлено о плавном повышении ставок в следующие года до 2-3%, и тогда на этих ожиданиях облигации (TLT и IEF) обвалятся ещё на столько же, а акции постоят в боковике, т.к. трудно с хаёв расти будет, да ещё при росте ставок

Что думаете?

mehanizator: Мне кажется, когда ты имеешь дело с системой, основное свойство которой — поток непредсказуемых изменений, задавать вопросы в формулировке «может ли быть то или это» — с практической точки зрения бессмысленно.

Виталий Кононюк: В прошлый период (2003-2005) повышения ставки портфели росли. Так что это не проблема.

Интересно по размышлять, за счет чего портфель выйдет из просадки?

mehanizator: Если Трамп что-то такое многообещающее для разгона экономики вдруг предпримет во что все поверят — то засчет роста акций, а если дела пойдут как идут — то медленный рост акций и постепенное восстановление бондов. Примерно так видится.

Виталий Кононюк: Парадокс в том.

Что в трежерис народ пойдет или в случае «ужас-ужас». Это толстый хвост, его опускаем.

Либо при уверенности в крепнущий бакс, что бы играть в керитрейд. Но тогда, как в эту идиллию вписать рост инфляции, ума не приложу.

Правильно ли я понимаю. Так как вола в акциях куда выше волы облигаций, то при балансировании по воле портфель получаем в среднем 75/25 в пользу облигаций.

mehanizator: в 20 летках (TLT) вола всего лишь примерно вдвое меньше акций, так что около 66/33.

но это бенчмарки, индикаторы. я на практике например меньший коэффициент для облиг использую.

EdgeStone: Вот у меня тоже не вписываются сразу все элементы пазла:

1) Ставка ФРС при Трампе — вроде собирались поднимать.

2) Наращивание гос. долга и другие меры вроде QE.

По сути все его предвыборные обещалки: с одной стороны — повысить расходы на оборону и вложиться в инфраструктуру, разобраться с мигрантами — требуют увеличения расходов бюджета,

а с другой стороны снизить корпоративные и другие налоги — сокращают доходы бюджета.

И если не будет резкого роста экономики, то по идее будет расти дефицит бюджета и значит гос долг США, который надо за счёт чего-то рефинансировать.

А по высоким ставкам это делать как-бы не очень приятно..

Или я чего-то не понимаю?

dobrachev: Трамп вообще очень много всего наговорил…Мне, кажется, что он (как республиканец) начнёт пытаться двигаться в сторону снижения налогов. А оборону усиливать за счёт урезания финансирования различных социальных программ. При этом всё это можно делать можно делать в микроскопических масштабах (по сути ничего не меняя) и при этом бодро рапортовать об успехах.

MQL5Pro: Здравствуйте! Хочу спросить, а портфель XLP+TLT Вы не пробовали строить? Он не будет самым высоким по доходности?

mehanizator: это бенчмарки, для того чтобы представлять общую ситуацию. а так то конечно можно перебирать сотни etf до бесконечности в разных комбинациях.

MQL5Pro: Да, понятно. Но Вы не тестируете реальные портфели? Где-то читал, что один из самых прибыльных и стабильных вариантов портфеля — это в равномерных долях акции аристократы с ежеквартальной балансировкой по объему позиции и реинвестициях дивидендов, и вторая часть — TLT. Что Вы думаете об этом?

mehanizator: в реальных портфелях я индексы не использую, предпочитаю относительно концентрированные портфели. ну и еще, на мой взгляд, увлекаться стабильностью и гладкостью не стоит.

dobrachev: Вот, MQL5Pro, Вы случайно нет тут читали? 🙂

/post/indeksnoe-investirovanie-luchshe-chem-vy-dumali-852

MQL5Pro: dobrachev, не там, но большое спасибо за интересную ссылку!