Автор: Александр Кургузкин (mehanizator).

Обычное состояние путов на индекс – перекупленность. Взглянем на оценку этой перекупленности с помощью Cognitum Option Pricer для текущего состояния контракта SPXpm с экспирацией 15 августа:

Видно, что коэффициент рынок/модель нарастает с удалением от текущей цены и достигает сотен раз на достаточно еще дорогих опционах. Стратегия продажи далеких путов по матожиданию вне конкуренции.

Однако продавать голые путы небезопасно, поскольку резкое движение рынка вниз может привести к скачку в цене путов в разы.

Один из способов снизить этот риск – добавлять хедж фьючерсом с целью сделать позицию дельта-нейтральной. Однако возникает сложность в том, чтобы посчитать настоящую дельту путовой позиции. Все что у нас есть – это оценки рыночной дельты из опционной цепочки, но эта оценка не точна, поскольку при движении рынка на цену пута будет еще влиять изменение волатильности. Нужно будет делать поправки, как например это описано здесь: Собираем риск-нейтральную позицию из путов на индекс.

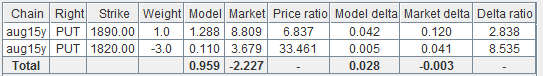

Есть более удобный способ хеджирования путовой позы – с помощью покупки путов же, но более близких к цене, и, соответственно, менее перекупленных. Такая позиция называется продажа с коэффициентом (ratio spread). Вот пример такой позиции с коэффициентом 1:3:

Мы получили $223 кредита (Market/Total) практически обнулив общую дельту позиции (Market delta/Total).

Поскольку можно предположить, что изменения волатильности будут примерно одинаково влиять на цены путов в обеих ногах, для построения этой позиции будет достаточно использовать рыночные дельты и не думать о поправках.

Кроме того, такой хедж будет разъезжаться значительно медленнее, чем хедж фьючерсом, и, значит, потребует меньше корректировок и позволит сэкономить на транзакционных издержках.

Если вам не повезло, и вы торгуете опционами через InteractiveBrokers или другого брокера, кто требует большое гарантийное обеспечение по проданным опционам, у вас что на голой продаже, что на ratio spread все равно получится небольшая доходность на маржу. Здесь можно попробовать использовать на дальней ноге не пут, а вертикальный спрэд. Перекупленность вертикального спрэда можно оценить по колонке Delta ratio, видно, что она нарастает не так красиво как для собственно путов, но, все же, достигает интересных значений. С такой комбинацией из трех ног вы сможете поднять доходность на маржу в несколько раз.

Использовался Cognitum Option Pricer.

Автор: mehanizator

Другие статьи по теме

Мой подход к оценке опционов

Обратный календарный спрэд: опционная стратегия ловли рыночного дна

Вертикальный бычий и медвежий кредитные спрэды

Комментарии:

Салимжан Бижанов: очень интересно, спасибо!

сам опционами не торговал, поэтому было бы интересно наблюдать за ходом этой сделки и других.

держать рекомендуешь до экспирации позицию?

напиши, пожалуйста, позже, как дела с данной позицией.

mehanizator: Это примерная позиция, сам я сейчас со спрэдом 1:7 сижу в Exante, поза зарабатывает.

До экспирации конечно лучше не сидеть в неизменном виде, надо дельта-нейтральность поддерживать если разъезжается коэффициент.

Салимжан Бижанов: «Поскольку можно предположить, что изменения волатильности будут примерно одинаково влиять на цены путов в обеих ногах,»

не пробовали исторически оценить как влияет рост волатильности на цены опционов на разных страйках? чтобы еще более точно конструировать позицию и снизить риски.

mehanizator: пробовал, получил коэффициенты, пользуюсь.

Салимжан Бижанов: Александр, в данной стратегии вы по сути занимаетесь арбитражом опционов. По вашей модели соотношение опциона пут1 к опциону пут2 должно быть 7/1, а на рынке это соотношение 10/1. То бишь вы продаете данное рыночное соотношение 10/1 в надежде, что произойдет переоценка и она станет 7/1? правильно все понимаю?

Салимжан Бижанов: 7/1 и 10/1 — это просто гипотетически сказал, ради примера.

mehanizator: Это тоже подход, но в тексте про другое, про дельта-нейтральную на текущий момент позицию.

Салимжан Бижанов: » про дельта-нейтральную на текущий момент позицию. »

это я понял и согласен, потому что лучше занейтралить все остальное, кроме того, что именно арбитражится.

mehanizator: Кстати, по описанной в статье позиции не будет реальной нейтральности к рынку, потому что кредитная разница между контрактами будет изменяться примерно пропорционально VIX.

mehanizator: я эту позицию понимаю как «продаем более перекупленное, хеджируем менее перекупленным». наверное ее можно понять и как арбитраж чего-то с чем-то.

Салимжан Бижанов: просто ваша модельная оценка стоимости отдельно взятого опциона сильно зависит от закладываемой вами прогнозной волатильности.

а вот соотношение стоимостей опционов на разных страйках уже в меньшей степени зависит от параметра прогнозной волатильности, которую вы закладываете в модель, и соответственно эта оценка (соотношений) будет более устойчива и справедлива.

mehanizator: ну вообще-то в статье нигде не используются конкретные модельные оценки, используется общее соображение, что чем дальше от цены, тем более перекупленные опционы. это соображение для путов подтверждается в очень широком диапазоне возможных параметризаций модели.