Автор: Eduard Grigoryan.

В 2015 году растущие акции в США и во всем мире превзошли стоимостные акции одного из самых широких индексов после глобального финансового кризиса. Хотя стоимостные акции обгоняли растущие акции на протяжении большей части последних 90 лет, последнее десятилетие с 2005 по 2015 год было одно из немногих когда стоимость отставала от роста.

Пока наша компания Dodge & Cox является ценностно – ориентированным инвестиционным менеджером, мы понимаем, что неизбежны периоды времени, когда стоимость будет отставать от роста. Но у нас есть основания полагать, что текущее расхождение может сильно сузиться или вообще повернуться вспять. По нашему мнению, эти рыночные «силы» создают значительные возможности для стоимостных инвесторов.

Эта точка зрения не основана на слепой вере в единый инвестиционный подход и не на убеждении, что рынки неизбежно должны вернуться к своему среднему значению. Скорее всего, она вырастает из глубокого понимания периодов, в которых рынки исторически откликались на свою фундаментальную стоимость.

Мы считаем, что имея терпение и настойчивость в сохранении долгосрочного инвестиционного горизонта – это определяет долгосрочный инвестиционный горизонт. Поэтому мы призываем наших акционеров и клиентов принять наше долгосрочное вью на инвестирование.

Рост против стоимости

Одним из основных противоречий в инвестировании в акции между инвесторами были различные подходы инвестировать в стоимость или в рост. Для аналитических целей весь рынок можно разделить на растущие и стоимостные ценные бумаги на основе простых фундаментальных показателей P/B и P/E. Как правило, акции которые имеют более высокие показатели считаются растущими, в то время как те которые обладают низкими являются стоимостными (Например, Facebook P/E – 61.2 – рост с начала года 24.5%, Apple P/E – 13 – рост с начала года 5.7% — примечание переводчика).

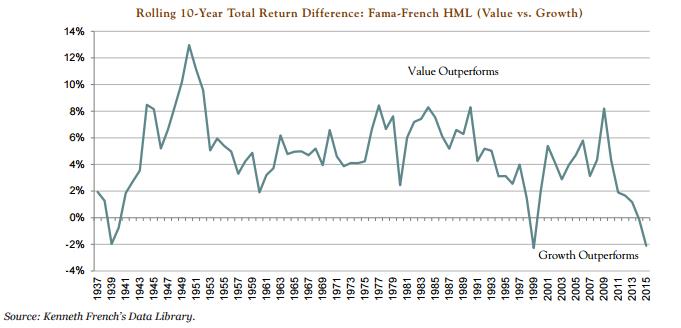

На протяжении многих лет, относительные показатели роста и стоимости колебались на некоторой средней отметке, но всегда стоимостные стратегии инвестирования превосходили на горизонте десяти лет и выше. На самом деле было всего три случая, когда стоимость отставала от роста за последние 90 лет в США: период Великой депрессии (1929-1939), крах доткомов (1989-1999) и сегодня (2004-2014/15).

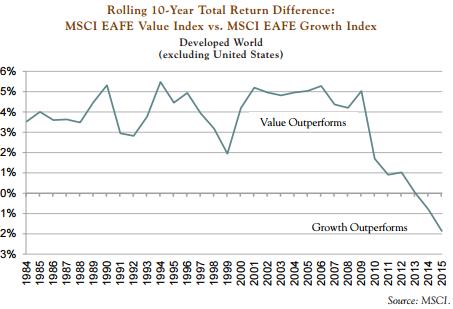

Общая сверхдоходность стоимостных акций была подтверждена в различных исследованиях. Например, Josef Lakonishok, Andrei Shliefer и Robert Vishny нашли стоимостные акции, которые обгоняли растущие с апреля 1968 по апрель 1990 год. Кроме того, сверхдоходность стоимостных акций является в принципе международным явлением. В научном труде Value Versus Growth: The International Evidence, опубликованном в 1997, Eugene Fama and Kenneth French найдены стоимостные стратегии, которые обгоняли растущие на глобальном уровне.

В статье Value and Momentum Everywhere отдельная исследовательская группа пришла к выводу, что сверхдоходность стоимостных ценных бумаг была распространена по всей территории США, Великобритании, континентальной Европе и Японии. График внизу доказывает, что до недавнего времени, стоимость последовательно обгоняла растущие акции в течение скользящего десятилетнего периода в развитых странах (за исключением США).

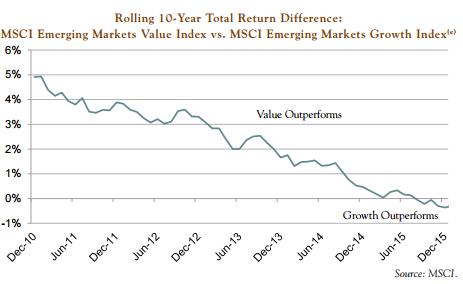

В тоже время развивающиеся рынки становятся всё более важным компонентом глобального рынка акций. Развивающиеся рынки в Африке, Азии, Центральной и Восточной Европе, а также Латинской Америки и Ближнего Востока отличаются друг от друга во многих отношениях, но при ближайшем рассмотрении в совокупности стоимостные акции на этих рынках в последнее время имели более низкие результаты в отличие от растущих (Например, Магнит P/E – 14.2, Лукойл – 7.65 — примечание переводчика).

В различных рынках, при анализе с помощью различных тестов, в последнее десятилетие был явный очень характерный период, в котором растущие акции устойчиво обгоняли стоимостные. 2015 год был особенно ярким примером этого явления в США. Russel 1000 Growth Index имел доходность в 5.7% в прошлом году, что на девять процентных пункта опережает значение Russel 1000 Value Index. Это самый широкий разрыв в индексах, начиная с 2009 года.

Величина потенциальных возможностей

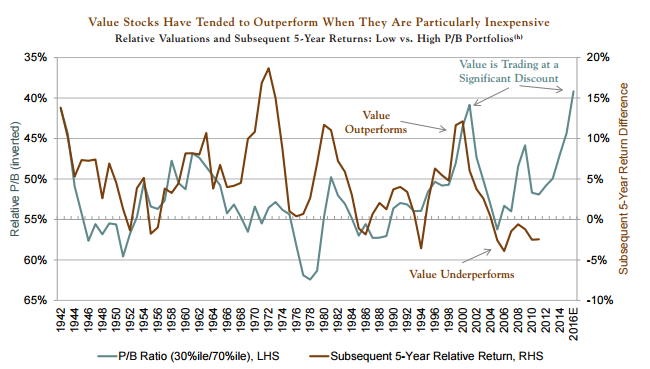

Начиная с 2016 года, стоимость растущих акций стала невероятно дорогой, чем в любое время, начиная с фондового пузыря 1990-х годов, в то время как стоимость стоит на месте. В результате разница в оценке была значительно выше, чем обычно.

Исторический опыт свидетельствует, что долгосрочные доходности стоимостных акций были наивысшими после этих периодов. Исторически сложилось, что доходность сфокусированных на стоимости инвестиционных стратегий были тесно связаны с расчетами спредов. Когда акции являются относительно дешевыми, естественно они предполагают больший потенциал для будущей доходности. Это по существу математический трюизм: чем больше недооценены акции, тем большую цену они могут развить (амплитуду), чтобы отразить справедливую внутреннюю стоимость. Это было продемонстрировано Юджином Фамой и Кеннетом Френчем. Мы использовали их юниверс американских акций с большой капитализацией и отсортировали их на три группы в зависимости от отношения P/B. Анализируя эти данные мы обнаружили, что в течение последующих пятилетних периодах акции с низким P/B превзошли портфель с высоким P/B в среднем на 4.48%. Эта пятилетняя дифференциация перформанса меняется с течением времени, так как показано на коричневой кривой на графике внизу.

Исторический опыт показывает, что более дешевые стоимостные акции, как правило, опережают, когда они особенно недорогие, как сегодня. Как показано на графике, на основе оценки P/B рынки в исторической ретроспективе опережают 60% акций с высоким P/B. Пока на выбор акций будут влиять показатели оценки акций, эта тенденция будет справедлива во всех метриках, которые мы изучали. Какие бы оценки не были бы приняты, стоимостные акции торгуются со значительными скидками по отношении к историческим нормам.

Расширение стоимостного неравенства

Источники этих значительных различий можно найти, исследуя как растущие, так и стоимостные сегменты рынка. В США, особенно в 2015 году FANG акции (Facebook, Amazon, Netflix, Google) увеличили свою рыночную капитализацию более чем на 450 млрд. долларов, что больше 61% роста, а их совокупная прибыль выросла только на 21%. Акции Netflix выросли на 134% в 2015 году, Facebook на 34%, Google (в настоящее время Alphabet) на 45%. В конце 2015 года Netflix торгуется в 409 ежегодных прибылей и Amazon в 538. В то время как растущие акции резко возрастают наблюдается значительная слабость в определенных стоимостных ориентированных областях, в первую очередь энергетики, финансах и материалах. Есть целый ряд опасений по поводу этих секторов экономики и скептицизм по поводу их перспектив на будущее. Эти силы ещё сильнее ощущаются в ряде стран с формирующимися рынками. В некоторых странах доходы от экспорта упали, потому что их экономика основана на продаже товаров, а некоторые из них являются производителями нефти. Некоторые из них испытали ограниченный спрос в результате вялых темпов роста в промышленно развитых странах, которые являются их основными клиентами. Многие также ощутили на себе влияние экономического спада в Китае, который стал основным экспортным рынком для многих развивающихся стран, а также в качестве источника прямых инвестиций.

В 2015 году на акции разивающихся стран оказало влияние сила доллара. Это сделало часть импорта дорогим, а управление государственным долгом более дорогостоящим. Средства перетекали из развивающихся стран, что обусловлено увеличением сомнений относительно того, что развивающиеся рынки будут эпицентром будущего глобального экономического роста.

Долгосрочные возможности для пассивных инвесторов

Ценностно – ориентированные ингвесторы (стоимостные), теперь видят возможности, вытекающие из большого разрыва, который является следствием диспропорций между растущими и стоимостными акциями. Эта точка зрения основана на наших ожиданиях, что инвесторы признают, что акции сейчас дорогие, но стоимостные компании с хорошим дисконтированным потоком предлагают значительный потенциал роста. Рынок не может немедленно реагировать на внутреннюю стоимость компаний, измеренную по объему продаж, денежных потоков, прибыли или балансовой стоимости, но с течением времени рыночные цены имеют тенденцию двигаться к фундаментальной оценке.

Конечно, ряд инвесторов совершенно правильно отреагировали на устаревшие продукты и услуги, или различные проблемы в управлении предприятием. Но стоимостные инвесторы, которые проверяют и перепроверяют свои инвестиционные гипотезы находят, что это отличное время для поиска крупных сделок. Те, кто являются стойкими имеют все основания полагать, что они могут получить долгосрочные выгоды, так как рынки вернутся к типу отношений, которые доминировали на протяжении ряда десятилетий.

Влияние усиливающегося курса

Слишком многие инвесторы выходят из инвестиций. Они прыгают в отдельные инвестиционные кейсы или фонды, что оказывается концом хорошей работы и возвращаются обратно только для того, чтобы понять, что они продали в нижней части. В погоне за прошлыми доходами они в итоге вредят своим долгосрочным инвестициям, потому что это невероятно трудно определить повороты на рынке. На самом деле, только будучи, в или вне рынка в течение нескольких дней, в которых происходят драматические события можно получить значительное влияние на долгосрочные результаты.

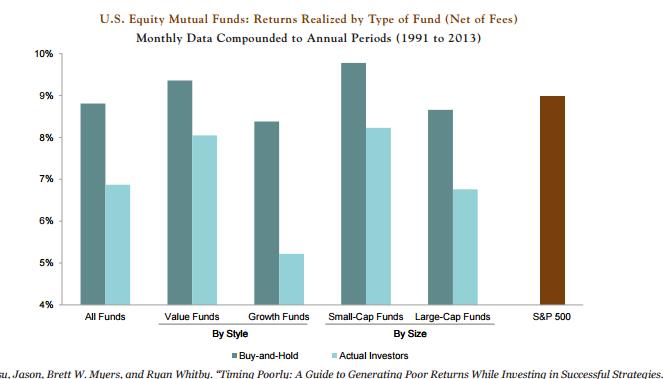

Morningstar отметил, что из-за плохого процесса принятия инвестиционных решений за последние десять лет, заканчивающиеся 31 декабря 2014 года средний инвестор США и международный инвестор заработали на 1.0 и 1.2% соответственно меньше, чем рыночный индекс.

Имея терпение и долгосрочный инвестиционный горизонт можно достичь успеха на любом рынке. Это кажется особенно важным в текущих рыночных условиях, когда мы видим все основания полагать, что взаимоотношения между растущими и стоимостными акциями готовы резко меняться.

Dodge & Cox. Staying the Course in Value Investing