/Статья написана в мае 2012/

Постоянно кто-то спрашивает как торговать волатильностью, какие инструменты лучше для этого и почему движения этих инструментов не соответсвуют движениям VIX.

Как всегда, прежде чем торговать, важно узнать, чем именно вы торгуете. Назовите это принципом Питера Линча (Peter Lynch) “Торгуй тем, что знаешь”, хотя и очень приблизительным. Поэтому каждый, кто собрался торговать индексом волатильности VIX должен в первую очередь уметь ответить на следующий вопрос.

Что такое VIX?

VIX это индекс волатильности для S&P 500, мера того, насколько волатильным ожидается рынок в следующие 30 дней. Это мера будущих ожиданий. Это не стоимость портфеля компаний, и не текущая цена товара, это результат математического уравнения, основанного на ожиданиях будущего.

Уровень VIX в каждый конкретный день, известный как спот VIX, это мера ожидания движения S&P 500 в следующие 30 дней, приведенная в годововую форму. То есть, если вы видите VIX на уровне 15, это значит, что движение рынка ожидается в размере 4.33% за следующие 30 дней. Берете спот VIX, делите его на 3.464 и получаете ожидания процентного движения в будущем, заложенное в опционном рынке.

Заметьте, я не сказал вверх или внизу будет движение. Уровень VIX просто предсказание движения которое может случиться в любом направлении. Многие называют его “уровнем страха” или “индексом страха”, но так же можно назвать и “индексом надежды”, потому что он просто предсказывает движение безотносительно к направлению. Это правда, что взлеты VIX в основном случаются, когда рынок валится, но это просто потому, что по природе нынешнего рынка падения происходят быстрее роста. Чем более сильным ожидается движение, тем выше VIX.

Когда вы смотрите на график VIX, в каждой точке графика вы видите ожидания на следующие 30 дней. Поскольку ожидания будущего меняются каждую минуту и с каждым новым заголовком новостей, неудивительно, что VIX, мягко говоря, волатилен.

Как мне торговать VIX?

Поскольку VIX это просто измерение рыночных ожиданий, вы не можете просто купить его на какой-нибудь бирже. Вы не можете купить и держать результат математического уравнения, но вы определенно можете торговать его. Вот основные методы:

Фьючерсы на VIX

Самый прямой путь к торговле VIX, которым пользуются все основанные на VIX продукты, это фьючерсные контракты, торгуемые на CBOE. Поскольку понимание особенностей торговли фьючерсами это ключ к успешной торговле волатильностью, я не буду слишком погружаться в торговлю фьючерсами, а вместо этого сфокусируюсь на инструментах, которые доступны всем.

Опционы на VIX

Вы не можете торговать VIX напрямую, но вы можете торговать опционы на VIX. Опционы торгуются на уровень спота VIX, каждая сделка это ставка на то, что VIX пойдет в нужном направлении в таймфрейме опциона. Если хотите торговать спот VIX это один из самых прямых способов делать это. VIX опционы торгуются так же, как опционы на любую акцию, разве что экспирация у них по вторникам, а не по пятницам.

Торгуемые на бирже продукты (ETP) VIX

Или это VXX, UVXY, TVIX, XIV или другие продукты на волатильность, никто из них не торгует непосредственно спотовый VIX. Это ключевой момент для понимания. Если вы хотите играть на спотовый VIX, опционы на VIX это единственный способ для вас как для среднего инвестора делать это. Все остальное на рынке торгуется через фьючерсы на VIX.

Что я под этим имею в виду?

Давайте возьмем VXX, например, которые основан на движениях фьючерсов VIX в краткосрочном фрейме. Если сейчас май, результаты VXX будут определяться результатами смеси июньского и июльского фьючерсных контрактов. Назависимо от того, что делает спотовый VIX, результаты VXX определяются тем, что рынок думает по поводу того, больше или меньше волатильности будет в июне и июле

Ну и какая разница?

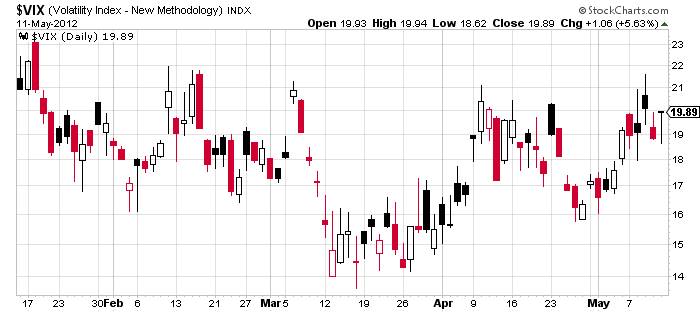

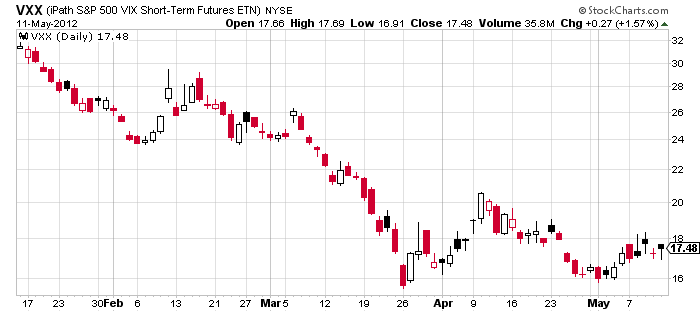

Вот пример того, почему разница между спотом и фьючерсами так важна. Посмотрим на графики.

Выше графики для спота VIX и для VXX за 4 месяца. На них отлично видна разница между торговлей спотом VIX и фьючерсами на VIX. В первый день спот VIX закрылся на 20.91. В последний день на 19.89, имеем за 4 месяца падение на 4.8%. За тот же период VXX уменьшился с 31.49 до 17.48, имеем мощное падение на 44.5%. Какова разница!

Вы можете спросить — откуда такое различие? От фундаментальной природы фьючерсных контрактов. Поскольку торговля фьючерсами, судя по их названию, это попытка предсказать будущее, фьючерсные контракты на VIX это ставки на уровень волатильности, которые мы увидим в предстоящие месяцы. Поскольку сам по себе VIX это тоже ставка на будущее, все это выходит слишком запутанным. Каждый, кто торгует волатильность используя фьючерсы, должен понимать два слова: Бэквордация и Контанго.

Бэквордация

Фьючерсные контракты всегда изменяются между контанго к бэквордацией.

Бэквордация это когда цена контракта на следующий месяц ниже, чем цена текущего месяца. Если сейчас май и спот VIX на уровне 20, фьючерс на VIX в бэквордации, если июньский и следующий контракты ниже 20. Чем ниже июньский и следующие контракты по сравнению со спотовой ценой, тем более сильна бэквордация.

ПУсть VIX в бэквордации со спотом на 20, июньским фьючерсом на 19 и июльским на 18. Если в июне спот VIX будет 20, а июльский контракт 19, те кто стоял в лонге по VXX в это время — выйграет. Пока спот остается выше будущих месяцев и они двигаются вверх, чтобы сойтись с ним, VXX и остальные основанные на фьючерсах продукты будут расти.

VIX в бэквордации основывается на вере, что будущее будет менее волатильным, чем текущая ситуация. Это не совсем норма, VIX бывает в бэквордации только около 30% времени.

Контанго

Контанго это когда цена фьючерсного контракта на следующий месяц выше, чем цена этого месяца. Если сейчас май и спот VIX на уровне 15, фьючерсы VIX в контанго, когда июньский и дальнейшие контракты выше 15. Чем выше цена июньского и следующих фьючерсов по сравнению со спотовой ценой, тем сильнее контанго.

Естественное состояние для VIX — быть в контанго. Это случается 70% времени. Все должны понимать, что продукты, основанные на фьючерсах VIX не для долгосрочного удержания. Поскольку продукты переходят из контракта в контракт, всегда смешивая контракты на ближайший месяц и следующий за ним месяц, со временем контанго разрушит любую стоимость, по мере того, как цены фьючерсов буду уменьшаться, чтобы сойтись с более низким спотом. Не думайте, что сможете отойти от дел с большим уловом, держа в лонге VXX или UVXY.

Если вы хотите знать, что сильное контанго делает со всеми, кто держит VXX, посмотрите на период времени с января по март на графиках выше.

Правила дороги

Теперь, когда нам известны основы торговли продуктами на волатильность, давайте запишем некоторые базовые правила для торговли волатильностью.

1. Всегда проверяй фьючерсы

Перед тем, как войти в лонговую позицию любого размера по VXX или аналогам, проверяйте отношения цен спота и ближайших фьючерсных контрактов. Если VIX в контанго, избегайте ситуаций, когда разница цен существенна, разве что для очень краткосрочной торговли.

Убедитесь, что знаете, когда фьючерсные контракты истекают. По мере того, как приближается дата экспирации (всегда в среду), все продукты на волатильность будут менять корзину своих контрактов, что может сильно повлиять на вашу сделку. Посмотрите на март 2012 как на пример того, что может случиться под экспирацию, когда разрыв закрывается и фьючерсы устремляются к реальности спотового VIX.

2. Торгуйте в обе стороны

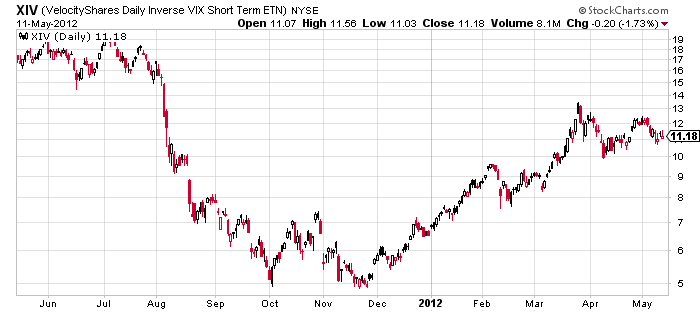

Посколько VIX в контанго 70% времени, вы можете получать прибыль на снижениях. Входите в XIV. XIV это ETF который пытается отслеживать движения, противоположные движениям VIX фьючерсов и соответственно растет когда VIX в контанго.

Взгляните на график XIV и вы увидите какое влияние контанго оказывает на инверсные VIX продукты.

Спот VIX вырос в октябре 2011 до 45 и к маю 2012 упал до 20 (-55%). В это время XIV изменился от 5 до 11 (+120%). Неплохой результат для продукта, отслеживающего инверсный VIX. Причина роста — в контанго, присутствовавшем во фьючерсах на протяжении этого периода. Как говорилось ранее, контанго враг для тех, кто идет в лонг по волатильности, но для держащих XIV это преимущество.

Перед тем, как бросаться вкладывать в XIV все, что у вас есть, взгляните на результаты XIV за весь год (с мая 2011 по май 2012): XIV упал почти на 50% за это время. Поскольку бэквордация вредит XIV так же, как контанго вредит VXX, все эти продукты на волатильность должны восприниматься как плечевые ETF и не должны набираться в портфель на длительный период времени. XIV может устремиться к нулю так же легко, как VXX или TVIX, так что не покупайте XIV навсегда.

3. Определите диапазон

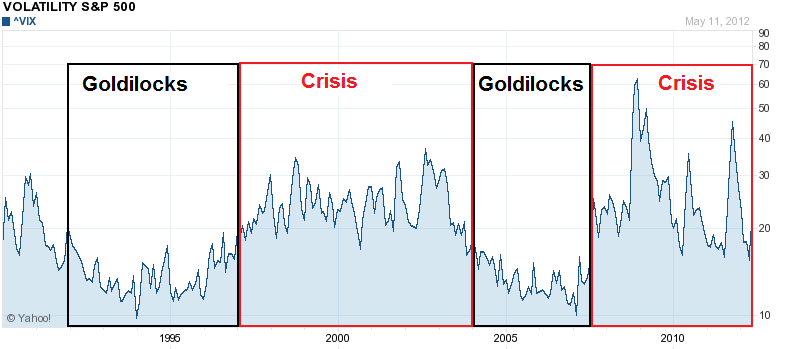

VIX обычно торгуется в диапазоне. Поскольку это просто мера будущих ожиданий волатильности, она может снижаться до нуля и технически не имеет потолка, но в реальности все обстоит немного иначе. С самого начала в 90-х, VIX имел минимум в 9 и абсолютный максимум в 89. Обычно он имеет два торговых диапазона:

Спокойствие (Спот VIX на 10-15, 1992-1997, 2004-2007) и Кризис (Спот VIX на 15-20+, 1997-2004, 2007-2012)

Когда вы определите, в каком диапазоне рынок находится сейчас, вы можете входить и выходить в VIX более-менее уверенно. Для долгосрочной торговли входы на границах этих диапазонов должны работать замечательно.

Как ранее говорилось, VIX это не только индикатор страха на рынках. Посмотрите на график для 1997-2000 годов как на пример времени, когда VIX был большим, но рынки росли.

4. Не бойтесь шортить

Поскольку все эти продукты на волатильность торгуются подобно плечевым ETF, а плечевые ETF имеют естественную тенденцию сползать к нулю, шорты по XIV и VXX (и UVXY/TVIX, если ваш брокер разрешает шорты по ним) могут быть очень выгодными.

Когда волатильность взлетает, если это не конец света, шорт продуктов на волатильность достаточно безопасен, когда раны перевязаны и излечение началось. Взлет будет отыгрываться назад, появится контанго. Позволяйте контанго делать свою работу и вы получите прибыль на счет, если не попадете на следующий взлет. Как всегда при торговле волатильностью, мониторьте фьючерсы, чтобы не попасть на другую сторону контанго/бэквордации.

Автор: Josh Krause

Источник: seekingalpha.com