Автор: Александр Кургузкин (mehanizator).

В недавней статье о парном трейдинге XIV против VXX я показал, что ошибка комбинирования плечевых и инверсных ETP может быть источником малорисковой доходности. На продуктах VIX свет клином не сошелся, посмотрим как обстоят дела для плечевых/инверсных ETF на другие классы активов.

Немного погуглив, легко можно найти список трехкратных ETF — чего мелочиться, чем больше плечо, тем больше ошибка комбинирования, на которой мы собираемся зарабатывать. Например, вот этот. Выбираем оттуда пару обычный/инверсный ETF для какого-нибудь замороченного класса активов. Зачем замороченного — чем сложнее фондам отслеживать этот класс, тем больше будет ошибка комбинирования. Поэтому на индексные или валютные фонды лучше даже не смотреть, большой доходности там не будет.

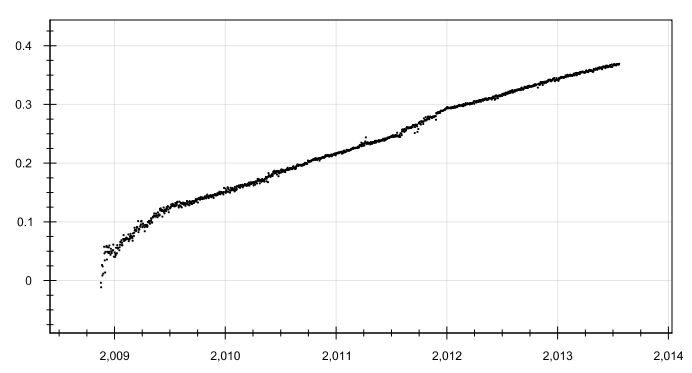

Чисто наугад берем пару Direxion Energy Bear 3X — Triple-Leveraged ETF (ERY) и Direxion Energy Bull 3X — Triple-Leveraged ETF (ERX). Качаем историю с Yahoo Finance и смотрим, что получается для портфеля, состоящего в равных долях из шортовых позиций по каждому из фондов. Поскольку портфель получается маркет-нейтральным, движения рынка компенсируются и нам достается чистая ошибка комбинирования:

Результат в логарифмической шкале (единица по шкале вверх означает доходность 100% без реинвестирования), транзакционные издержки и стоимость шорта не учитывались.

Хочу обратить внимание, что ошибка комбинирования набегает тем сильнее, чем волатильней рынок. Поэтому можно собрать портфель из ETF-ов на разные классы активов, где всплески доходности случаются чаще и равномернее.

Неплохая замена fixed income, как вам кажется?

P.S. Картинка поправлена, первая версия была чересчур оптимистичной.

Автор: mehanizator

Комментарии:

hermit: Выглядит очень привлекательно. Но как управлять таким портфелем? Как я понимаю, нужно все время выравнивать доли обоих шортов, как часто это следует делать?

Yaroslav Alexeev: Серебро как вариант

USLV — 3x Long Silver ETN, DSLV — 3x Inverse Silver ETN

Или комоды

COWL — Direxion Daily Agribusiness Bull 3x Shares ETF

COWS — Direxion Daily Agribusiness Bear 3x Shares ETF

mehanizator: не думаю, что частота правки портфеля тут критична. раз в неделю?

mehanizator: в любом случае, правки будут мелкие.

mehanizator: тут дело не в том, что фонд ошибся, а в том, что эта ошибка неизбежно возникает при ребалансировке, причем она всегда против фонда.

Yaroslav Alexeev: Пока количество денег в стратегии на несколько порядков меньше,чем у фонда должно работать 🙂

Салимжан Бижанов: спасибо, интересно!

как думаете, а в чем риски зарыты?? где ожидать чёрного лебедя??

может косты/проскальзывания не позволят заработать?

mehanizator: ну моя версия — стоимость на шорты для этих ETF должна подняться и скомпенсировать доходность. или шорты станут дефицитом.

Yaroslav Alexeev: Ещё есть куча британских и канадских leveraged ETF и брокеров 🙂

hermit: Проверил — действительно, перебалансировка портфеля раз в день или раз несколько дней — почти не влияют на конечный итог

mehanizator: зачем гадать, посчитайте оборот стратегии и умножьте на транзакционные издержки.

Sergey Gluhov Bezuhov: Основные риски стратегии такие — 1) Нужна ежедневная перебалансировка которая постепенно сьест немного прибыли 2) в любой момент брокер может прикрыть шорт и тогда все будет очень плохо ибо вы на какое то время останетесь с одним плечом и практически будете играть против.

Так что играть в эту игру надо умнее как и в любой парный трейдинг

Yaroslav Alexeev: Вместо шорта можно использовать синтетику — продать call, купить put.

Например на далеких опционах на 14 год.

mehanizator: на опционах есть расходы на ролл, а здесь доходность и так невелика.