Кредитные спрэды являются мерой готовности инвесторов в долговые инструменты пойти на риск. Часто предполагается, что инвесторы в облигации лучше информированы, более рациональны или просто умнее инвесторов в акции, так что может быть стоит задуматься о том, что могут рассказать нам кредитные спрэды о перспективах акций.

Спрэды измеряют разницу между средней доходностью определенного типа долгового инструмента, который имеет кредитный риск, и «безрисковой» альтернативой — казначейскими облигациями США. В качестве примера можно использовать спрэд корпоративных облигаций США категории BBB.

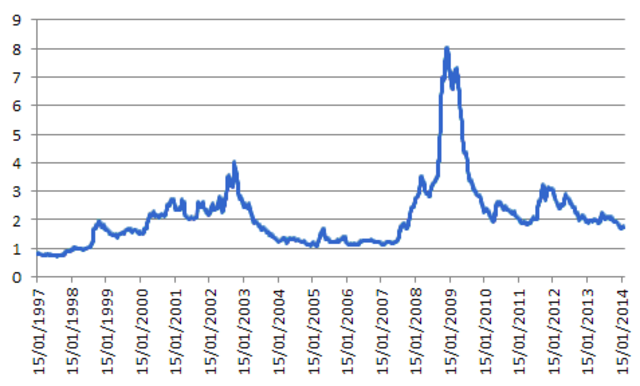

Спрэд корпоративных облигаций США категории BBB BofA Merrill Lynch

Источник данных: база данных Федеральной резервной системы (Federal Reserve Economic Data, FRED)

На графике видно, что есть периоды, когда спрэды низкие и относительно стабильные (например, в конце 1990-х или в середине 2000-х годов), периоды, когда они растут (например, в 2000-2002, 2007-2009 и 2011-2012 г.г.), и периоды, когда падают (например, в 2003-2004 г.г., или с 2012 года по настоящее время).

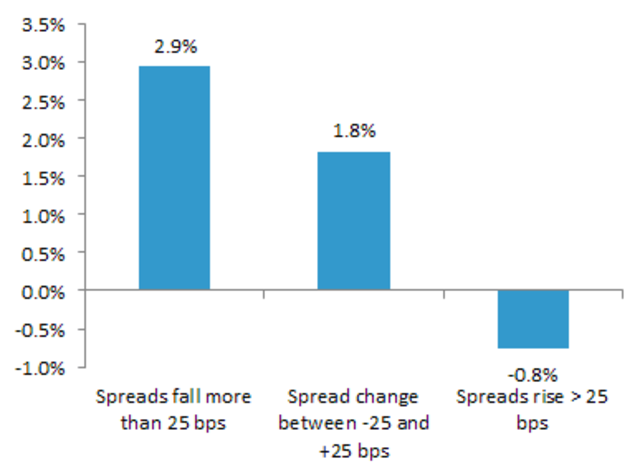

Если мы хотим узнать, предоставляют ли движения спрэдов какую-нибудь информацию о перспективах акций, мы можем посмотреть, что происходит на фондовом рынке после изменения спрэдов. Например, используем 60-дневный период прошлых данных для измерения изменения кредитных спрэдов (т.е. мы сравним последние данные с данными, полученными 60 торговых дней или примерно один календарный квартал назад).

Шестидесятидневное изменение индекса S&P 500, следующее за движением кредитных спрэдов категории BBB

Первый столбец – спрэд упал более чем на 25 базовых пунктов

Второй столбец – изменение спрэда между -25 и +25 б.п.

Третий столбец – спрэд вырос более чем на 25 б.п.

Источники данных: FRED, Yahoo! Finance

Кажется, есть что-то в точке зрения, что инвесторы в облигации видят немного дальше, чем фондовые рынки: в среднем фондовые рынки растут за период, следующий за сужением спрэдов, и падают, когда они становятся шире. Если мы рассмотрим, как тренд фондового рынка взаимодействует со спрэдом, то можем увидеть следующее:

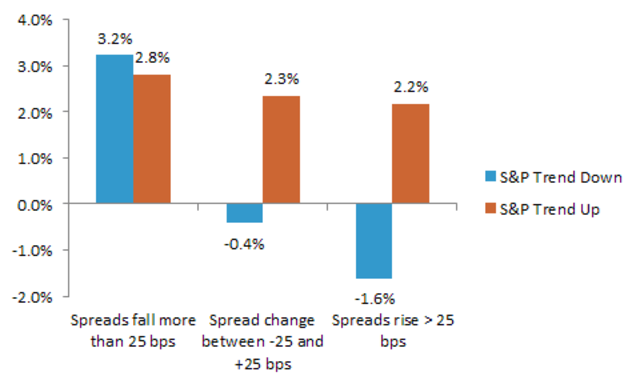

Шестидесятидневное изменение индекса S&P 500, отслеживающего движение кредитных спрэдов категории BBB, с разбивкой по тренду S&P

Синие столбцы – тенденция S&P к снижению

Красные столбцы – тенденция S&P к росту

Так что действительно верно, что когда S&P 500 уже имеет падающий тренд, кредитные рынки проявляют хорошую проницательность: слабый фондовый рынок показывает плохие результаты, когда кредитные рынки усугубляют ситуацию.

Все это говорит о том, что кредитные спрэды могут предоставить дополнительную информацию системе принятия биржевых решений. Однако, давайте посмотрим как изменится график, если наш временной горизонт принятия решений будет меньше 60-ти дневного периода, используемого выше.

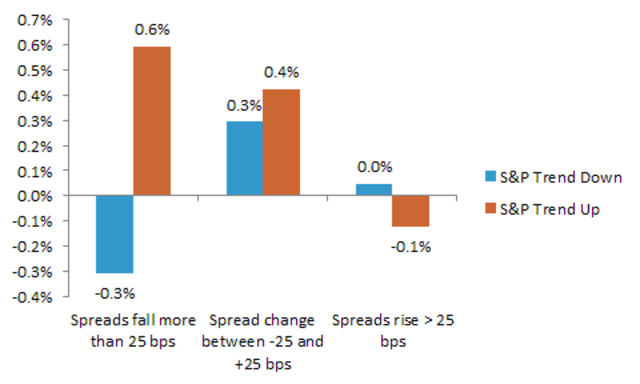

Десятидневное изменение индекса S&P 500, отслеживающего движение кредитных спрэдов категории BBB, с разбивкой по тренду S&P

Как видно на графике, при более коротком временном горизонте эффект роста спрэдов, кажется, на самом деле в состоянии победить тренд S&P 500 – в среднем акции показывают небольшой убыток после квартального роста спрэдов на 25 базовых пункта.

Мы можем сделать из этого простое торговое правило, которое заключается в том, что мы хотим контактировать с рынком только тогда, когда S&P 500 имеет тенденцию к росту, а кредитные спрэды выросли не более чем на 0,25 базовых пункта за предыдущие 60 торговых дней. Для сравнения мы также можем посмотреть, какие результаты показывает система, основанная исключительно на кредитных спрэдах – например, система, которая держит акции, пока кредитные спрэды не выросли на 0,25 базовых пункта. Если мы ее сравним еще с простой системой следования тренду двухсотдневнего скользящего среднего, и со стратегией «купить и держать», то получим следующее:

Гипотетическая доходность торговых систем

Синяя кривая – только тренд

Красная кривая – тренд и спрэд

Зеленая кривая – только спрэд

Фиолетовая кривая – «купить и держать»

Как видно из графика, система «только спрэд» отстает от других систем в большинстве периодов, но не сильно отстает от стратегии «купить и держать». Тем не менее, система, которая использует спрэды в качестве связи с сигналами тренда, в целом показывает самые сильные результаты. Еще она это делает с самой низкой волатильностью доходности, как видно из таблицы ниже:

Обратите внимание, что здесь представлен ценовой доход, если же учитывать дивиденды, доходность будет на 1-2% выше, а волатильность немного ниже.

Таким образом получаем подтверждение, что в кредитных спрэдах есть полезная информация, и что расширение кредитных спрэдов может быть использовано в качестве сигнала в модели распределения активов.

Источник: Credit Spreads and Equity Returns

Другие статьи по теме:

Вертикальный бычий и медвежий кредитные спрэды

Как работать с бычьим пут-спрэдом: опционная стратегия

Признаки нового пузыря: корпоративные спрэды в США достигли минимальных за 6 лет уровней