Многие, кажется, считают, что рынок фьючерсов VIX Чикагской опционной биржи (Chicago Board of Options Exchange, CBOE) пытается спрогнозировать будущую величину CBOE VIX®. Думаю, что они ошибаются. Величина большинства цен фьючерсных контрактов имеет слабое отношение к предсказанию будущего.

Фьючерсные контракты были изобретены, чтобы позволить производителям/потребителям товаров ограничить свой риск, фиксируя будущие цены. В обмен на исключение риска изменения цены, они теряют потенциал для увеличения прибыли, если позже рынок станет двигаться в их пользу. Трейдеры не тратили время понапрасну, используя фьючерсы для спекуляций, не потому что они каким-то образом прогнозируют будущее, а скорее потому, что низкие гарантийные требования для фьючерсов позволяют им в большой степени увеличивать плечо своих ставок.

Цены за фьючерсные контракты ограничены арбитражем. Например, если арбитражер видит, что премия за декабрьский 2013 года фьючерс E-mini S&P 500 выросла выше определенного значения, они продают в шорт контракты E-mini и покупают соответствующее количество акций S&P 500 (или просто продают в шорт SPY). С этого момента их не заботит в каком направлении двигается рынок – они отлично застрахованы – позиция с нулевым риском. Сделка проходит, когда есть достаточная разница между действующими ценами S&P (спотовая цена) и ценой предложения декабрьского контракта, чтобы компенсировать стоимость капитала для покупки акций, учитывая дивиденды, и получить планируемую прибыль. Если же они думают, что цена фьючерсного контракта слишком низкая, то делают обратную сделку, покупая фьючерс и продавая в шорт S&P 500. Компании будут отличаться размером премий между спотовой ценой и ценой фьючерсного контракта, в которых они нуждаются, но совокупный эффект состоит в том, что цены E-mini торгуются между этими границами – они не прогнозируют значение S&P 500 на декабрь 2013 года.

Для реальных товаров, таких как зерно или природный газ, во фьючерсную цену включена стоимость хранения, а в некоторых случаях и сезонность. Например, стоимость зерна может быть снижена во время сбора урожая, потому что некоторые производители хотят отправить продукт сразу рынок, чтобы не хранить его.

Арбитраж для фьючерсов VIX – более хитрая штука. Вы не можете купить волатильность на спотовом рынке и хранить ее в своем гараже в течение нескольких месяцев. Лучшее, что вы можете сделать, это купить или продать соответствующий набор опционов S&P 500 (SPX) – тех, которые истекают через 30 дней после расчетного дня, и, в конечном счете получить поставку на экспирации. Поставка хитро расчитывается процессом Специальной котировки при открытии биржи (Special Opening Quotation, SOQ), который не может даже заранее сообщить вам полный комплект опционов, используемый для расчета поставки, и в прошлом году он отличался от цены открытия VIX утром поставки на целых +4.27%/-3.8%.

Ближайшие опционы SPX доступны только в течение следующих 4 или 5 месяцев, так что опционы, связанные с дальнейшими экспирациями фьючерсов VIX (до 9 месяцев), иногда даже не доступны. Ясно, что у участников рынка должны быть другие способы захеджировать свои позиции касательно фьючерсов VIX (например, спреды фьючерсов VIX, опционы VIX, календарные спреды опционов SPX). Более того, после недавнего объявления CBOE о планах начинать торговать фьючерсами VIX на 5 часов раньше настоящих 8:15 по североамериканскому времени для соответствия европейским торговым часам, кажется, что они даже не нуждаются в S&P 500, опционах SPX или VIX для торговли – по крайней мере в течение нескольких часов.

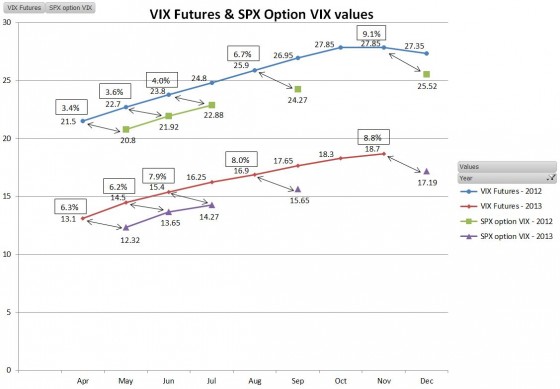

Беглый взгляд на исторические данные показывает, что фьючерсы VIX имели тенденцию к торговле с премией 3-9% к уровню VIX, расчитываемому от связанных с ним опционов SPX. График по данным с 10 апреля 2012 по 11 апреля 2013 года показан ниже:

Фьючерсы VIX & опцион SPX по величине VIX

Данные VIX Central и CBOE VIX Term Structure

Поскольку номинальная стоимость рынка опционов SPX в настоящее время намного больше, чем фьючерсов VIX, то разумно предположить, что хвост фьючерсов VIX не виляет собакой опционов SPX. Таким образом, возникает вопрос: что же устанавливает цены опционов SPX, и косвенно их предполагаемую волатильность? Являются ли участники рынка провидцами, или они руководствуются другими факторами?

Прежде всего, по любым меркам предполагаемая волатильность опциона SPX ужасна при прогнозированиии будущей волатильности за исключением общего соображения о возврате к среднему. Если текущая волатильность очень низкая, то они прогнозируют увеличение волатильности, а если очень высокая, то – уменьшение. На короткий срок они прогнозируют, что завтра волатильность будет примерно такая же, как сегодня. Блестяще…

Страхование – лучшая модель для прогнозирования цен опционов SPX. Инвесторы используют опционные стратегии для защиты цены (например, полностью хеджируют любое движение рынка ниже определенной цены), и в качестве актива, который наверняка вырастет при серьезных коррекциях рынка или во время паники. Даже если ваши пут-опционы не являются опционами в деньгах, они все равно сильно увеличиваются в цене, когда волатильность резко растет.

Страховая компания не пытается спрогнозировать, когда вы понесете убытки, связанные с вашим домом или автомобилем. Она смотрит на статистику, затем устанавливает постоянный месячный показатель, который, как они считают, в общей сложности покроет получаемые ими иски, и через какое-то время принесет разумную прибыль. Я думаю, что рынки фьючерсов VIX очень похожи на страховую компанию.

Два заключительных момента:

— У фьючерсов VIX действительно есть один паттерн сезонности – рождественский эффект. Как правило, фьючерсы VIX декабря немного дешевле, чем окружающие их контракты, потому что волатильность в то время обычно низкая – многие отдыхают, и рынок закрывается на несколько праздничных дней.

— График временной структуры фьючерсов VIX в период неактивных рынков за последние годы стал более линейным. Это изменение резко увеличило контанго среднесрочных фьючерсов к сильной досаде XVIX, VXZ, и XVZ ETN. С другой (противоположной) стороны ZIV полон энтузиазма. Eli, от VIX Central, полагает, что кривая выпрямилась, потому что раньше была возможность с низким риском зашортить VIX на протяжении месяца прямо перед тем, как он начнет сползать по крутой части кривой,. Может быть, в эту торговлю просто набралось много людей, или возможно увеличенный объем фьючерса более позднего месяца под воздействием разных ETP на волатильность сделал рынок более конкурентным.

Цены прошлых лет

Данные VIX Central

Автор: Vance Harwood

Источник:

VIX Futures—Crystal Ball or Insurance Policy?

Комментарии:

MrJOKER: SPX Option VIX можно где-нибудь глянуть?

mehanizator: это VIX. VIX = индекс волатильности опционов на индекс S&P 500 (=SPX)

MrJOKER: на графике SPX Option VIX посчитан для следующих месяцев. вот можно где-нибуть глянуть его текущие значения для следующих месяцев?

… или с какого сайта сделан тот скрин?

mehanizator: http://vixcentral.com/

MrJOKER: на vixcentral его нет)

тут посчитан vix на следующие месяцы:

http://www.cboe.com/data/volatilityindexes/volatilityindexes.aspx

но откуда скрин сделан я так и не нашел(

mehanizator: может он сам его рисовал

Yaroslav Alexeev: На мае есть сезонность, майский фьюч обычно выше.

Интересно, как продать фьюч на VIX, и купить волу на опционах SPX? И чтобы задницу на тетте не ободрать.