Существующие ETF (Exchange Traded Fund, торгуемый на бирже фонд), связанные с фондовыми индексами США, приближаются к насыщению, предоставляя доступ ко многим повторяющимся индексам. Некоторые из этих индексов даже закрыты (например, Russell Investments, Focus Shares, IndexIQ и т.д.) из-за отсутствия интереса инвесторов, делая их выпуск неприбыльным для издателей.

Это вынудило спонсоров рассматривать активные ETF в качестве следующего пространства с возможностями роста. Активно управляемый ETF – это ETF, которым управляет один управляющий фондом или команда. Они отбирают ценные бумаги для включения в фонд, основываясь на инвестиционной стратегии фонда. Раньше такую возможность предлагали взаимные фонды, но сегодня, инвесторы могут использовать те же самые инвестиционные стратегии и профессиональное управление денежными средствами, предоставляемые ETF, со всеми особенностями (ликвидностью, прозрачностью и налоговой эффективностью).

В настоящее время на рынке доступно примерно 43 активно управляемых ETF и их количество постоянно растет. Существует очередь выпусков, ожидающих решения Комиссии по ценным бумагам и биржам (Securities and Exchange Commission, SEC), которые могут быть выпущены в будущем, а могут не быть. Взаимные фонды наряду со спонсорами индексных ETF предлагают новые продукты в активной сфере.

AdvisorShares был самым заметным из первых участников, вступивших в это пространство, он начал с 17 активных ETF и собрал около $1 миллиарда в активах под управлением (Assets Under Management, AUM). Pimco выпустил многие другие фонды, как в секторе акций, так и в секторе фиксированного дохода.

Некоторые из этих активных ETF будут очень интересны инвесторам. Одним из ETF, которые я изучал, является TTFS (TrimTabs Float Shrink). Возглавляет TTFS ветеран индустрии Чарльз Бидермен (Charles Biderman), основатель TrimTabs. Этот ETF ориентирован на проверенную стратегию долгосрочного роста для инвесторов с временным горизонтом 5 лет.

Бидермен основал TrimTabs в 1990 году, первоначально специализируясь на предоставлении клиентам идей продажи в шорт. Тогда его методология была сфокусирована на денежном потоке, с помощью которого инсайдеры и/или компании покупали или продавали акции. Она переродилась в более сложную методологию Trim Tabs, опирающуюся на сфокусированный на ликвидности подход «уменьшение доли свободных акций через свободный поток денежных средств». Основанное на спросе и предложении, уменьшение доли свободных (находящихся в обращении, free-float) акций выделяет компании с предложением свободных акций, которое уменьшается, в то время как свободный поток денежных средств увеличивается. Для инвесторов и Trim Tabs фокус находится на сокращении предложения акций в пределах систематического метода.

Ключ к этой методологии – установить, какие компании уменьшают предложение своих выпущенных в обращение акций с помощью внутренне сгенерированного потока денежных средств. База данных состоит из 3000 открыто торгуемых акций, которые отбираются согласно методу «уменьшение доли свободных акций». После этого акции фильтруются, чтобы найти компании, чьи акции выкупаются инсайдерами и самой компанией. Важное замечание – компании не должны финансировать эти действия через долговые обязательства. Это исключит многие компании, которые используют и использовали в своих интересах низкие процентные ставки, чтобы продать долговые обязательства, а затем выкупить акции на эту вырученную сумму. Например, Intel просто объявил о продаже нот на $6 миллиардов, на которые они выкупят обратно акции.

Бидермен просто и прямо заявляет: «Вам выгодно инвестировать вместе с фирмой». В этом случае вы должны совершать те же самые действия, что и компании, которые считают, что их акции недооценены, и выкупают их на любых новых распродажах. Помните, что основной источник получения вознаграждения у руководителей определен опционами на акции, что означает заинтересованность инсайдеров и руководителей в повышении цены на акции.

Поэтому TTFS фокусируется только на тех компаниях, которые уменьшают долю свободных акций, генерируют свободный поток денежных средств, и не выпускают долговые обязательства в течение последних 120 дней до момента рассмотрения. Тогда список доступных акций уменьшается до 100 лучших, которые с одинаковыми весами включаются в фонд. Взвешивание может измениться, когда результат цены акций компании превысит примерно 25%. При прочих равных условиях, если те же деньги сосредоточены на меньшем количестве акций, цены на акции должны расти с течением времени.

Поскольку база данных отбора содержит почти 3000 акций, компания официально пытается обогнать индекс Russell 3000. Однако Бидермену нравится сравнивать и противопоставлять эту методологию дивидендному подходу, считая, что это самое подходящее сравнение. Насколько мы знаем, из-за многих факторов инвесторы гонятся за дивидендами как никогда раньше. Но Бидермен полагает, что за долгосрочный период прирост капитала при использовании подхода «уменьшение доли свободных акций» будет больше, чем при использовании дивидендной модели, даже для безналоговых счетов. Хотя налоговая политика может и измениться, но существует довольно большая вероятность того, что за длительный период времени прирост долгосрочного капитала в целом останется более привлекательным, чем текущие дивиденды, которые в настоящее время приносят менее 3%.

Бидермен считает, что лучшим подходом для инвесторов является стратегия покупки по усредненной стоимости (Dollar-cost average) фонда, используя, например, пятилетний инвестиционный горизонт. Это позволило бы накапливать акции во время неизбежных падений рынка, что также должно быть наилучшим временем для покупки акций инсайдерами и компаниями.

Эта стратегия должна иметь смысл для инвесторов с предложенным временным горизонтом. TTFS может стать хорошей основой для любого портфеля, в долгосрочной перспективе ориентированного на рост (growth) или стоимость (value).

TTFS по счастливой случайности был запущен в октябре 2011 года и обогнал S&P: 33,57% по сравнению с 32% для индекса, и с начала 2012 года до 30-го сентября с результатами 17,58%.

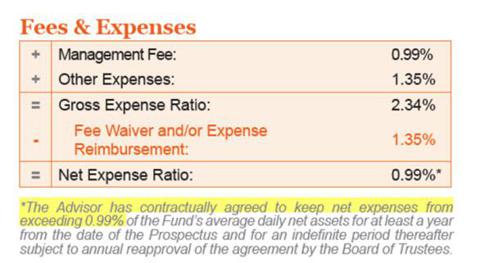

Советник по договору согласился не превышать издержки более, чем 0,99% от среднесуточных чистых активов Фонда в течение, по крайней мере, года с даты Проспекта, и на неопределенный период с ежегодным одобрением Совета попечителей.

Существует один источник путаницы, который заключается в том, что Чарльз Бидермен – активный блоггер, и у него есть другие частные клиенты. Некоторые совет и комментарии, которые он делает, могут отличаться от того, как Trim Tabs осуществляет стратегию TTFS. Они могут отличаться и разными периодами времени, и оценками. Но, опорной точкой является факт, что Trim Tabs остается систематичным и дисциплинируемым по отношению к TTFS, и не позволяет эмоциям, или другим мнениям нарушить основу методологии «уменьшение доли свободных акций».

Кроме общих рисков рынка существует и другой риск – относительная новизна фонда и малая часть активов под управлением ($10 миллионов), что делает эту бизнес-модель все еще нерентабельной для AdvisorShares и Trim Tabs. У большинства ETF, включая активные ETF, рентабельность появляется выше $20 миллионов. Сверх того, объем торговли является небольшим. Некоторых инвесторов может отпугнуть как низкий уровень активов под управлением, так и/или объем торговли. По этой причине потенциальные инвесторы могут не захотеть быть первыми, но те, которым это интересно, должны быть осторожным при размещении заявок.

Сначала инвесторы должны выяснить текущее значение стоимости чистых активов (Net asset value, NAV), сверившись с данными на сайте AdvisorShares. Затем, допуская некоторую ошибку отслеживания, крайне рекомендуется размещать лимитную заявку близкио к NAV. Другими словами, размещение заявок на тонком рынке может привести к неудовлетворительному входу.

Автор: David Fry

Источник: TTFS: A Hidden Gem