Волатильность – интересная тема. Для одних это риск, а для других это возможность. Я думаю, что в некотором смысле это и то, и другое. Для трейдера волатильность цен создает возможность, в то время как волатильность портфеля создает риск.

Как правило, в статистической выборке экстремальные выбросы рассматриваются как ложные сигналы и игнорируются. Таким образом, данные выборки могут соответствовать более элегантным статистическим распределениям и могут быть хорошо объяснены моделями. С другой стороны, технический анализ утверждает, что «рынки неэффективны и можно получать прибыль, используя эти неэффективности».

Технический анализ (technical analysis, TA) обычно предполагает, что через движения цены мы получаем доступ к информационному контенту и неэффективностям цены. Таким образом, у правил технической торговли обычно есть параметр шкалы цены и времени, такой как количество дней при сглаживании данных, чтобы отразить некоторую длину цикла и выявить неэффективности рынка для получения прибыли. До этих пор все звучит хорошо.

Когда речь идет о рынках, дни с большими движениями цены – это дни, которые отражают наибольшую неэффективность, а также вызывают самые сильные эмоции. А теперь вопрос, который редко где услышишь, но он является важным: «Привели бы ваши технические индикаторы к лучшим результатам, если бы вы учитывали информацию только за дни, богатые большим движением цены, по сравнению с информацией за все дни?».

Недавно мне попалась работа, в которой целью был поставлен ответ на этот вопрос. В ней автор использует волатильность в качестве фильтра для отсеивания шумов (т.е. боковых дней) и учитывает только дни богатые информацией. После того, как эти боковые дни отфильтрованы, автор применяет те же торговые правила к неотфильтрованным дням и сравнивает результаты до и после.

Какие дни отфильтровывать?

В работе сначала определяется пороговое значение, а затем оно используется для того, чтобы отфильтровать некоторые дни выборки. Пороговое значение – это, например, 25% от стандартного отклонения дневных изменений цены для всей выборки. Теперь, используя этот порог, мы из полной выборки отфильтровываем почти все боковые дни (т.е. дни с прибылью или убытком, меньше чем порог). Нас интересуют оставшиеся неотфильтрованные дни.

Торговые системы и данные

Чтобы проверить, помогает ли это фильтрование, в работе выбирается три торговых правила/системы и результаты этих трех систем при полной выборке данных сравниваются с результатами при оставшихся данных (т.е. данных, где боковые дни были отфильтрованы). В качестве данных берется ежедневный индекс SPX за последние 23 года, т.е. за период 1990-2012 г.г. Я думаю, что это достаточно долгий срок.

Краткосрочная система: Двухдневный возврат к среднему

Правила:

— Идти в лонг на 100% в SPX при закрытии рынка, когда индекс падал 2 дня подряд.

— Идти в шорт на 100% в SPX при закрытии рынка, когда индекс рос 2 дня подряд.

— Оставаться в текущей позиции (лонг или шорт), пока не будет выполнено условие переключения состояния.

Схемы фильтрования:

— Схема 1 – Использовать фиксированный фильтр, т.е. игнорировать дни, когда изменение меньше 25% стандартного отклонения дневных изменений SPX. Стандартное отклонение рассчитывается за весь период.

— Схема 2 — Отфильтровывать все дни, когда изменение меньше 22% стандартного отклонения дневных изменений SPX. Это стандартное отклонение рассчитывалось за последние 60 дней скользящего окна.

— Схема 3 — Отфильтровывать все дни, когда порог составляет 22 % от текущей вмененной волатильности опционов на индекс SPX.

Эти торговые правила особенно хорошо работали с 2000 года. С другой стороны, до 2000 года правило «купить и держать» показывает гораздо лучшую доходность. Фильтрация действительно добавила дополнительную доходность.

Есть одна проблема – как можно узнать заранее, что эту стратегию возврата к среднему необходимо использовать с 2000 года? Есть мысли по этому поводу?

Более реалистичный порог – это 60-ти дневный скользящий фильтр стандартного отклонения.

Принцип, примененный к краткосрочной системе, по существу игнорирует почти боковые дни и фокусируется на днях, когда рынок движется, что улучшает ваши результаты. Это аналогично системам фильтрования по волатильности, о которых приходится слышать в техническом анализе.

Я не уверен, что схема фильтрования 1 будет надежной. Я вообще предпочитаю держаться подальше от пороговых значений, выраженными абсолютами значениями. Кроме того, эта схема фильтрования обладает ошибкой заглядывания вперед.

Среднесрочные система: Пересечение двух скользящих средних (Dual Moving Average Cross, DMAC)

Правила:

— Идти в лонг, когда краткосрочное скользящее среднее пересекает вверх долгосрочное скользящее среднее.

— Идти в шорт, когда краткосрочное скользящее среднее пересекает вниз долгосрочное скользящее среднее.

Схема фильтрования:

— Вычисляя скользящие средние, отфильтровывать все дни, когда дневная доходность меньше 25% дневного изменения SPX.

У системы была гладкая кривая эквити на большей части периода ее истории, но с 2009 года она выглядит не очень хорошо. Я не могу придумать логическую причину, почему отфильтровывание боковых дней дает дополнительную ценность здесь. Лучшее, что я могу предположить, что этот фильтр делает длину скользящей средней (moving average, MA) больше, когда волатильность низкая, или когда слишком много боковых дней.

Принцип, который будет косвенно здесь применяться для среднесрочной системы (то есть, MA-системы), заключается в увеличении длины MA, когда много боковых дней. Другими словами, простое MA становится адаптивным МА.

Я еще не убежден полностью, что отфильтровывание боковых дней является способом применения этого принципа. Одной из причин является то, что действие баров (если только они не были на ключевых позициях) сходит на нет через несколько дней. Принимаем во внимание то, что система, о которой мы говорим, является среднесрочной системой. Другая причина заключается в том, что кривая эквити плохо выглядит в течение последних 3-4 лет. Не знаю, связано ли это с изменением характера рынка после финансового кризиса и возросшим неприятием риска.

Долгосрочная система: Торговля посредством ценового канала

Правила:

— Переключаться в лонг, когда цена закрытия больше максимума ценового канала за m дней.

— Переключаться в шорт, когда цена закрытия меньше минимума ценового канала за m дней.

Схемы фильтрования:

— Отфильтровывать все дни при расчете канала, когда дневная доходность меньше 25% дневного изменения SPX.

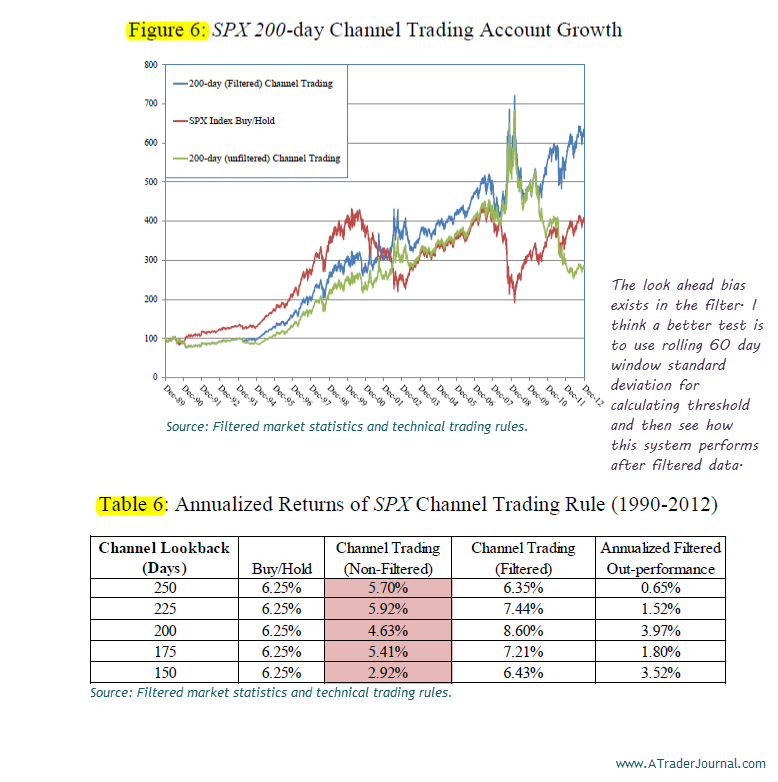

Фильтр содержит ошибку заглядывания вперед. Я думаю, что лучшее тестировать используя стандартное отклонение в 60-ти дневном скользящем окне для расчета порогового значения, а затем посмотреть, как эта система работает после отфильтровывания данных.

Здесь я тоже не знаю, почему схема фильтрования улучшает результаты. Вообще, суть в том, что когда у нас слишком много боковых дней — увеличивается период канала. Я думаю, что другой способ (то есть, уменьшение периода канала, когда слишком много боковых дней) будет более прибыльным. Обоснование – уменьшение волатильности.

Заключение:

Я думаю, что в целом основные принципы в данной работе являются годными. Но с другой стороны, я не чувствую себя комфортно с абсолютными пороговыми значениями и особенно, если они были рассчитаны посредством заглядывания вперед.

Для себя я взял из этой работы то, что можно использовать этот принцип фильтрования в краткосрочных системах, но, возможно, другим способом. Для среднесрочных и долгосрочных систем, скорее всего, на данный момент времени я не буду применять этот принцип.

Источник: Enhancing TA trading rules performance using filtered Price Bars

Комментарии:

Оскар-Зета Акоста: Ну да это очень прикольно заглядывать вперёд и делать какие-то выводы)))))

Слушайте, если мы торгуем волатильность, почему мы её рубим по дням то? Кто придумал временную шкалу, как она вошла как единственно верный способ строить исторические данные?

Теперь к вопросу о глубине, даже у колеса рулетки нет памяти. Почему люди строят индикаторы по 200 и даже более периодов в глубину? Не чистой ли воды подгонка это? Если речь идёт исключительно о техническом анализе? Сколько там будет сделок, какова эффективность такой выборки?

Dmytro Shchurov: В самом начале 25%, далее по тексту это число сбилось до 0.25%

mehanizator: Поправил, спасибо.

Vitas: у рулетки памяти нет, а у людей очень даже есть.

GreenBear: Оскар-Зета Акоста по Мандельброту у рынков бесконечная память.