Если вы просматриваете интернет на тему акций и опционов, вы наверняка натыкались на рекламу сервисов, которые предлагают зарабатывать еженедельно несколько процентов. Я никогда особенно ими не интересовался — рефлекторно я относил их к категории “слишком хорошо, чтобы быть правдой”, но когда Trade Options Weekly предложил мне пробный период, я не мог отказаться.

Первый раз как я увидел эти недельные сделки, у меня перехватило дыхание. В то время, как у меня риск/прибыль находится между 1:1 и 5:1, по их сделкам обычная величина от 50:1 до 100:1. Так, в лучшем случае для прибыли в $1000 я должен поставить на риск от $50000 до $100000. Сильное рыночное движение против моей позиции вынесет весь капитал — 100% убытка в 3 дня. Минимальное требование к капиталу, которым можно рисковать, не маленькое — чтобы делать более-менее заметный доход после комиссии и цены подписки нужно инвестировать около $15000.

Типичная сделка по этой стратегии выглядит так:

Время сделки: 1 августа 2012 12.57

SPY недельный опцион с экспирацией 3 августа 2012

Кредитный спрэд

Продажа: Пут 133 for $.06

Покупка: Пут 132 for $.04

Прибыль: $.02

Лимитный ордер ставится на день.

С $15000 капитала можно купить 150 этих спрэдов. Предполагая комиссию в $18 (eoption.com) и вычитая четверть из ваших $149.95 на подписку Trade Options Weekly ($37.5), в лучшем случае прибыль получится $244.5, а в худшем случае вы потеряете $14755.

Многие из этих сделок имеют на истории кредита всего на $0.01, т.е. максимальная прибыль от них была бы $144.50. Комиссия у большинства брокеров была бы значительно выше.

Единственный хэппи энд для этих сделок — экспирация вне денег. С такой тонкой маржок нет места для прибыльного закрытия позиции ранее. Любая стратегия хеджирования съест всю вашу возможную прибыль.

Насколько рискована такая торговля?

У меня нет интрадейных данных на такой долгий срок, но минимум SPY 1 августа 2012 был 137.4, в день когда позиция была создана. Таким образом шортовый пут (страйк 133) был по меньшей мере на 3.2% вне денег когда сделка была открыта.

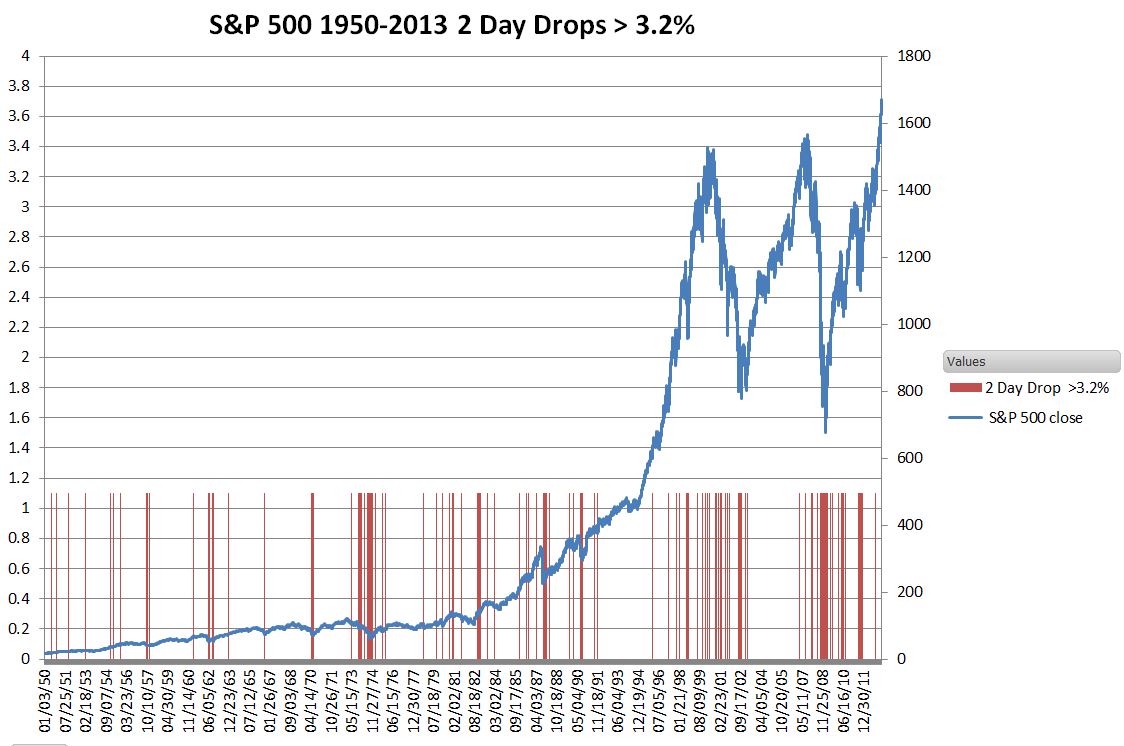

Красные полосы на графике внизу показывают дни, когда S&P500 закрывался ниже более, чем на 3.2% за двухдневный период.

За прошлые 63 года было 247 случаев двухдневного падения более, чем на 3.2% — в среднем по 3.9 раза в году. Хотя некоторые года (например, 1992-1995 или 2004-2006) не показывали ни одного падения такого размера, большинство лет имеет как минимум пару.

Неутешительно…

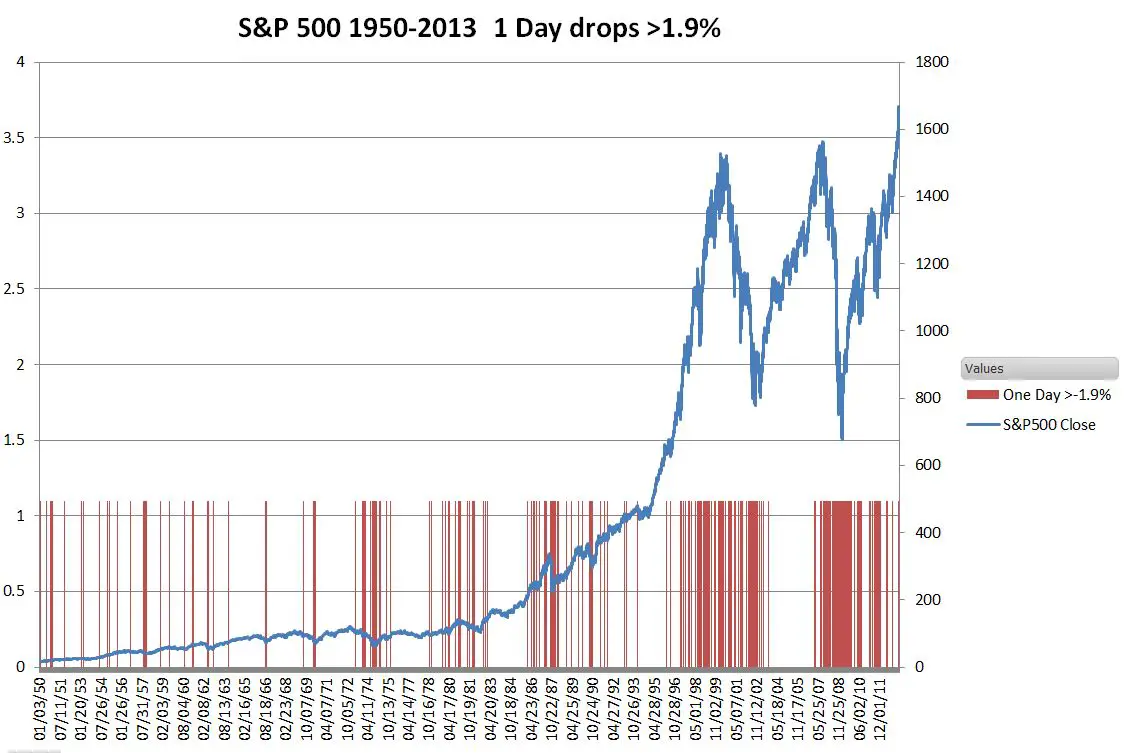

Эта конкретная сделка закончилась благополучно, но страшно было бы. 2 августа, за день до экспирации, S&P упал до 135.58, шортовый пут всего 1.9% от денег. Падения в 1.9% за один день встречаются более часто: 387 за прошлые 63 года.

Впрочем, большинство этих падений концентрируются на медвежьих рынках. Отметьте, как частота этих падений усилилась за десятилетия. По всей видимости, волатильность рынков увеличивается.

Подавляющее число раз эти сделки исполнятся с прибылью, однако если рынок действительно направился вниз, позиция будет в беде задолго до того, как шортовый опцион попадет на деньги. В нашем примере, если SPY упадет до 133.5 за день до экспирации, ваша позиция будет в убытках на $2400 (предполагаем 150 спрэдов и вмененную волатильность 15). В большинстве этих ситуаций выдержка вашего управляющего будет критической. Вытащит ли он вас вовремя?

Если падение рынка быстрое и жесткое (ночной гэп, атака террористов, флэш-крэш), сделать ничего будет нельзя — и ваша позиция будет выметена без надежды на восстановление, весь ваш капитал будет потерян. Конечно, почти все будут задеты в такой ситуации, но проще восстанавливаться когда вы начинаете не с нуля.

Автор: Vance Harwood

Источник: sixfigureinvesting.com

Другие статьи по теме

Вертикальный бычий и медвежий кредитные спрэды

Как работать с бычьим пут-спрэдом: опционная стратегия

Что делать, если ваша опционная позиция ушла в убыток: стратегии починки

Комментарии:

Yaroslav Alexeev: В недельных опционах основной временной распад идет у опционов в деньгах. Календари, бабочки обладают меньшим риском, чем вертикальные OTM спреды.

На CBOE можно найти архивы вебинаров по недельным опционам.

Dennis Chirkovsky: Есть товарищ http://www.sanglucci.com/ — он как раз специализируется на недельных equity options. И продает их, и покупает. На продаже опционов чаще его выносит в минус, а на покупках опционов в деньгах он чаще зарабатывает при хорошем движении.

Приведенный в статье пример показывает, что из-за высокой маржи для заработка премии на equity options приходится рисковать большой суммой капитала. Поэтому гораздо выгоднее собирать премию на futures options опционах на фьючерсы. Там маржа намного меньше из-за существующего во фьючерсах кредитного плеча, таким образом для зарабатывания той же самой суммы премии на фьючерсных опционах требуется меньше капитала, чем для equity options.

Советую автору для сравнения сделать анализ риска и доходности стратегии собирания премии на недельных опционах на фьючерс ES. Там требуемый капитал будет гораздо меньше, чем для SPY.