Автор: Александр Кургузкин (mehanizator).

Чтобы правильно понимать особенности того режима, где мы находимся сейчас, бывает полезно посмотреть на ситуацию в максимально широком горизонте. Поэтому я взял индекс S&P 500 с 1950 года и построил картинку динамики автокорреляцию нормированных на волатильность ценовых изменений в годовом окне.

Для начала пару слов о смысле автокорреляции. Слово чересчур научное и не всем может быть понятно, какие конкретно выводы можно сделать. Ну так вот: положительная автокорреляция означает трендовый рынок, такой где изменения цены в любом направлении склонны продолжаться движением в том же направлении, трейдеры покупают силу и продают слабость. Отрицательная автокорреляция означает контр-трендовый рынок, склонный возвращаться к среднему значению, на котором трейдеры склонны покупать слабость и продавать силу.

Вот что получается на горизонте с 1950 года по нынешний день:

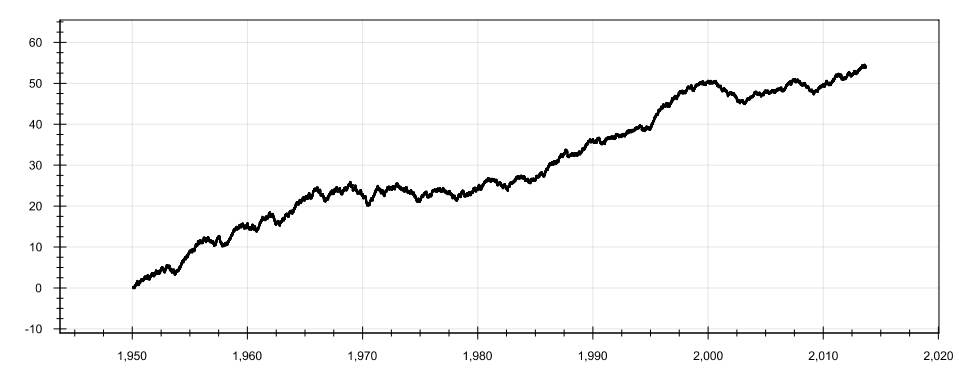

Для ориентировки ниже приведена кумулятивная сумма нормированных ценовых изменений:

Что видим? Видим, что в прошлом индекс был в основном трендовым, и в нынешний контр-трендовый режим он перешел сравнительно недавно — где-то в 2000 году. Интересно, что максимальная трендовость на масштабе дневок наблюдалась во времена большого боковика 70-х годов, когда американские индексы безуспешно пытались преодолеть максимумы, поставленные еще в конце 60-х. В остальное время до конца 90-х рынок был умеренно-трендовым.

Что же случилось с рынком, почему режим изменился на совершенно нехарактерный для всего предшествующего времени? По всей видимости, виноваты рост электронной торговли, ускорение скорости доступа и скорости принятия решений.

Кроме того, нужно иметь в виду, что до конца 90-х, когда были запущены ETF на индекс S&P 500 (SPY), и E-mini фьючерсы на индекс S&P 500 (ES) — была невозможна массовая прямая торговля индексом. Популярность E-mini фьючерсов, SPY и прочих индексных ETF быстро сделала индексы торгуемыми, что не могло не отразиться на свойствах из ценовых движений.

И все же, остается не совсем понятным, почему вот уже больше 10 лет сохраняется средняя отрицательная автокорреляция. По логике вещей, на эффективном рынке автокорреляция должна стремиться к нулю, иначе возникают возможности. Является ли это свойство временной особенностью, которая со временем исчезнет, как исчезла трендовость, или это надолго?

Автор: mehanizator

Комментарии:

Pavel Sergeyev: В 70-е была сильная инфляция и высокая ставка процента, возможно с этим связано.

mehanizator: наверное какая-то связь есть, но на первый взгляд она какая-то неочевидная, почему высокая инфляция должна вести к автокорреляции фондового рынка на уровне дневок? если б там была гиперинфляция и рынок рос постоянно и ежедневно, тогда может быть. но гиперинфляции там не было 🙂

robomakerr: >иначе возникают возможности.

Вероятно, это очень слабые возможности, и мало кого они интересуют. Думаю, если прогнать тест, результат будет типичен — что-то вроде «рост на 50% за 10 лет.»

Еще наверное надо уточнить, что выбирая в качестве характеристики рынка автокорреляцию дневных изменений, мы берем из всего многообразия рыночных движений лишь один очень частный случай.

mehanizator: здесь на сайте есть как минимум одна статья со стратегией, основанной на контр-трендовых свойствах SPY. результаты там сильно лучше, чем 50% за 10 лет 🙂

в любом случае, возможности — штука аддитивная. обычно портфель стратегий использует широкий набор множества «слабых» возможностей.

к слову, если взять широко известные value и small-cap факторы, так там не то что 50% за 10 лет, там последние 10 лет они просто не работают 🙂 и никого это особенно не смущает.

robomakerr: Контр-трендовость идея правильная, просто на мой взгляд, интереснее поработать над ее максимальным «отжимом». Почему-то большинство англоязычных т.н. «квантов» не идут дальше примитивных вариантов с постоянными параметрами, вот и получают «слабые» возможности 🙂