Автор: Александр Кургузкин (mehanizator).

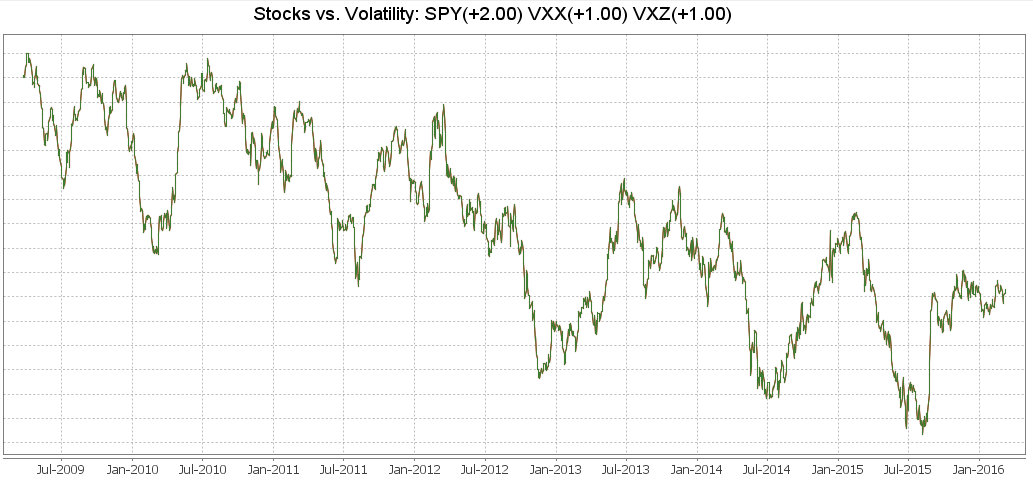

Один из индикаторов, на которые я обращаю особое внимание, это индикатор отношения ETF акций SPY и комбинации ETF на индекс волатильности VIX. В среднем лонговые фонды на VIX дают просто приближение к плечевому шорту SPY, однако соотношение этих фондов и SPY имеет явно выраженное циклическое поведение. В прошлый раз я обращал внимание на экстремальное положение этого индикатора в августе 2015 и оно действительно оказалось разворотным.

Индикатор — по сути портфель, составленный из трех ETF: SPY для акций, VXX и VXZ для волатильности. Каждая часть портфеля нормирована на локальную волатильность.

Сейчас ситуация выглядит под разворот этого индикатора вниз.

Индикатор может падать, например, в следующих режимах рынка:

— волатильность низкая, на фьючерсах волатильности держится контанго, рынок растет в обычном режиме или стоит в боковике, как в первой половине 2015.

— акции тихо снижаются, но без взлетов волатильности, на плоской временной кривой фьючерсов VIX.

На этих режимах стратегия продажи волатильности с хеджем через индекс может оказаться хорошей идеей.

Автор: Александр Кургузкин (aka mehanizator)

Комментарии:

EdgeStone: C 2009 явно виден такой тренд- не тренд, но дрейф вниз этого индикатора, интересно с чем это связано?

mehanizator: возможно эффект базы.

Andrey Chetverikov: Не совсем понял, как вы получили этот график.

«Индикатор — по сути портфель, составленный из трех ETF: SPY для акций, VXX и VXZ для волатильности.»

Если в основе портфеля SPY то он за это время вырос, а линия на графике имеет нисходящий тренд.

Распишите более детально, как вы получили данные для графика.

За ранее спс

mehanizator: Вот здесь гляньте:

/post/strategiya-vedeniya-investitsionnogo-portfelya-s-rebalansirovkoy-k-volatilnosti-598

mehanizator: SPY рос, а VXX и VXZ падали.

EdgeStone: Из этого графика следуют возможная стратегия,

Шорт VXX+VXZ плюс шорт SPY (а лучше ES чтоб без платы за плечо),

а входы по отбитию от верхней границы нисходящего канала.

Evgeny_157: Если взять портфель VXX(+1)XIV(+1), то он, наверное, будет дрейфовать вниз. И тянуть его туда будет двойная комиссия за управление ETNами.К этому добавятся нелинейные эффекты, зависящие от траектории актива. А за шорт брокер может брать дополнительную комиссию.

Evgeny_157: Если взять портфель XIV(+1)VXX(+1), то он, наверное, будет дрейфовать вниз. И тянуть его туда будет двойная комиссия за управление ETNами.К этому добавятся нелинейные эффекты, зависящие от траектории актива.

EdgeStone: Evgeny_157:

Rate Fee (плата за шорт в IB) по XIV VXX от 1,5% до 3%, не более

а по SPY не более 0,5%.

Evgeny_157: Я построил по методу механизатора портфель XIV(+1)VXX(+1) с ежедневной ребалансировкой по волатильности. Получилась ниспадающая линия, по 4% в год, если среднее плечо 1 на актив. В формулу расчетной цены VXX входит комиссия за административное управление эмитентом около 1%, и XIV тоже. Если портфель зашортить, будет прибыль. Если вычесть комиссии, спреды, плату за шорт, то убыток.