Альфа – это критерий, который используется для оценки результатов управления капиталом с учетом риска (risk-adjusted performance measure, RAPM) относительно бэнчмарка. Но альфа – это нечто большее. Давайте начнем с забавной аналогии.

В комедийном фильме 1999 года «Шпион, который меня соблазнил» (The Spy Who Shagged Me) доктор Зло украл у суперагента Остина Пауэрса «моджо», дающий ему мужественность, решительность и успех у женщин. И не спрашивайте меня, что такое моджо. Очевидно, что этот термин весьма расплывчатый. В финансовой сфере альфа подобна этому моджо. Альфа для инвестиционного управляющего, то же, что и моджо для Остина Пауэрса. Но в отличие от моджо, мы можем дать альфе определение. Это RAPM, который получается регрессией прибыли портфеля на бенчмарк. Но это определение не передает всего значения альфы для инвестиционного сообщества или эмоций, которые она вызывает. Всяких RAPM много, а альфа одна.

Альфе дал определение Майкл Дженсен (Michael Jensen) в 1968 году. Он исследовал набиравшую популярность гипотезу эффективного рынка и хотел определить, указывает ли историческая прибыль управляющих взаимных фондов на способность некоторых из них выиграть у общего рынка. Согласно простому подходу сравнивалась ежегодная прибыль взаимного фонда с ежегодной прибылью портфеля рынка, который можно представить каким-нибудь широким индексом, например S&P 500. Такое сравнение может ввести в заблуждение, поскольку оно не принимает во внимание риск. Уильям Шарп (William Sharpe) в 1964 году опубликовал свою «Модель оценки основного капитала» (Capital Asset Pricing Model, CAPM), в которой утверждается, что ожидаемая прибыль портфеля увеличивается с его систематическим риском (бетой) согласно формуле:

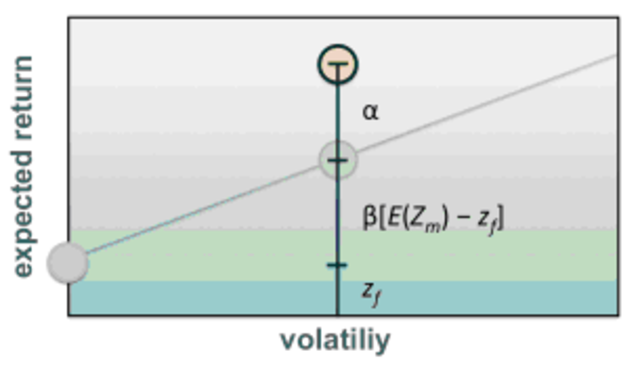

Формула (1): E (Zp) = zf + β [E(Zm) – zf]

Это значит, что ожидаемая прибыль портфеля E(Zp) равна сумме безрисковой ставки zf и беты портфеля β, умноженной на ожидаемую избыточную прибыль рыночного портфеля [E(Zm)– zf ] по безрисковой ставке zf. Формула (1) определяет ожидаемую прибыль портфеля как линейный полином ожидаемой прибыли рынка. Его график – прямая линия рыночного капитала (capital market line).

Согласно CAPM, портфели год от года могут в случайном порядке выигрывать у рынка или проигрывать ему. В течение многих лет хороший год будет сменять плохой год случайным образом. Если портфель будет оптимизирован по CAPM, то его долгосрочные результаты попадут на линию рыночного капитала. В противном случае – ниже линии рыночного капитала.

Дженсена интересовало, добавляют ли управляющие взаимных фондов стоимость за большой период времени. Могут они своими навыками, интуицией или с помощью конфиденциальной информации постоянно выигрывать у рынка год за годом? Речь идет не о случайной последовательности хороших и плохих лет, а о наличии хороших лет со заметной стабильностью. Формула CAPM (1) не учитывала такую возможность, и Дженсен добавил в нее параметр α:

Формула (2): E (Zp) = α + zf + β [E(Zm) – zf ]

и родилась альфа. Теперь формула учитывает постоянный положительный вклад в ожидаемую прибыль портфеля навыков управляющего или конфиденциальной информации. Формула (2) изображена на рисунке 2.

Рисунок 2: Добавив альфу к CAPM, Дженсен учел возможность расположения портфеля выше линии рыночного капитала вследствие навыков инвестиционного управляющего или конфиденциальной информации.

Заметьте, что три параметра, которые суммируются в правой части формулы (2), располагаются на рисунке один над другим, иллюстрируя как из их суммы получается ожидаемая прибыль портфеля. Можно увидеть, как альфа поднимает портфель выше линии рыночного капитала.

Дженсен не утверждал, что некоторые управляющие взаимных фондов действительно раз за разом выигрывают у рынка. Его модель просто учла такую возможность, и значит, он мог ее проверить. Следующим шагом нужно было вычислить несколько значений альфы какого-нибудь взаимного фонда и посмотреть, будет ли какое-то из них положительным. Дженсен собрал данные по ежегодной прибыли для S&P 500, который использовал в качестве приближения для рыночного портфеля и данные для 115 взаимных фондов. Он использовал прибыль фондов после комиссий, но игнорировал любые комиссионные сборы, уплачиваемые при покупке или продаже участия во взаимном фонде. У него были полные данные за 1955-1964 год, но по некоторым фондам данные были с 1945 года, и их он также использовал. Дженсен выполнил регрессию для каждого взаимного фонда, чтобы определить его альфу. Его расчетные альфы для всех 115 взаимных фондов представлены на рисунке 3, который скопирован из его статьи.

Рисунок 3: Дженсен, рассчитал плотность распределения альфы для 115 взаимных фондов, основываясь, по крайней мере, на данных за десять лет для каждого фонда. Подавляющее большинство рассчитанных альф имеет значения меньше нуля. Средняя альфа фонда равняется -0,011, (что составляет -1,1%). Результаты представлены после уплаты комиссий, но, не включая комиссионные сборы при покупке или продаже участия во взаимном фонде. Прибыль, и, следовательно, значения альфы, взяты с непрерывным реинвестированием. Скопировано у Дженсена (1968 год).

Подавляющее большинство фондов имеет отрицательную рассчитанную альфу, среднее значение равно -1.1%. Это означает, что после учета комиссий, но, не включая комиссионные сборы, уплачиваемые при покупке или продаже участия во взаимном фонде, средний фонд находится ниже всего рынка на 110 пунктов за год. Рассматривая прибыль фонда до уплаты комиссий, результаты были не намного лучше. Большинство фондов все еще имели отрицательные расчетные альфы, но со средним значением -0.4%.

Дженсен заметил: «Исследование [данных] … выявило только 3 фонда со значительно положительными результатами на уровне 5%. Но прежде, чем сделать вывод о превосходстве этих фондов, мы должны помнить о том, что если бы все эти 115 фондов имели α, равную нулю, то можно было бы ожидать, что 5 или 6 фондов покажут 5 % просто случайным образом.

Результаты Дженсена дают сильную поддержку гипотезе эффективного рынка, подразумевая, что никакие управляющие капиталом не обладают положительной альфой. Сегодня, немногие практики вспоминают работу Дженсена, но все они знают, что такое альфа. В распоряжении инвестиционных управляющих имеется множество RAPM, включая коэффициент Шарпа и коэффициент Трейнора, но ни один из них так не популярен, как альфа. На самом деле альфа не вычисляется часто. Частично это может быть вследствие того, что для этого требуется данные за много лет. Другая причина, без сомнения, заключается в том, что выводы Дженсена были многократно подтверждены. Фактические альфы управляющих капиталом имеют тенденцию быть отрицательными, как бы досадно это не было.

Вместо этого альфа стала символом. Это выраженная одним словом вера инвестиционных управляющих, что они могут выиграть у рынка. Альфа – выход характеристик за установленные пределы, и работа активного управляющего заключается в том, чтобы получить альфу. Существуют инвестиционные стратегии с названиями вроде «транспорт альфы», и книги, например, «В поисках Альфы». Если бы активное управление капиталом было религией, то альфа была бы ее богом.

Автор: Glyn A. Holton

Источник: riskencyclopedia.com

Другие статьи по теме

Генерируют ли активные управляющие альфу во время экономических спадов?

Альфа хедж-фондов достигла отрицательных значений

Трехфакторная модель Фама-Френча

Комментарии:

Denis Eganov: Есть мнения, какую безрисковую ставку использовать? Я использую 5% годовых, как альтернатива вложений в ХФ для маленького инвестора (от 100 тыс до 1 млн. долларов) в депозит в долларах в крупном Российском банке на срок 1 год и более?

mehanizator: наверное можно построить регрессию доходности разных классов активов на волатильность и посмотреть, где будет точка доходности при нулевой волатильности.

mehanizator: но вообще в последнее время много публикаций, что CAPM это чушь и реальная регрессия доходности на волатильность нулевая, а то и отрицательная. все бросились торговать low vol.

Pavel Sergeyev: Коэффициент Шарпа как-то больше на слуху. Но для простого советского человека все равно показательна только доходность.

Kent: «Но для простого советского человека все равно показательна только доходность.»

и это очень правильно!

mehanizator: с психологической точки зрения просадки имеют значение, на просадке эквити в 60% большинство будет паниковать и делать разные глупые вещи.

Kent: Просадки конечно имеют значение и большое. Рекавери фактор информативнее, но и его недостаточно. Нужно нексолько показателей всегда.