Большие просадки во время финансового кризиса породили широкий спектр индексов, которые стремятся ограничить просадки, контролируя волатильность. S&P Dow Jones предлагают набор Индексов контроля рисков (Risk Control Indices), которые пытаются обеспечить заданный уровень волатильности c помощью сдвига распределения между базовым индексом и денежными средствами.

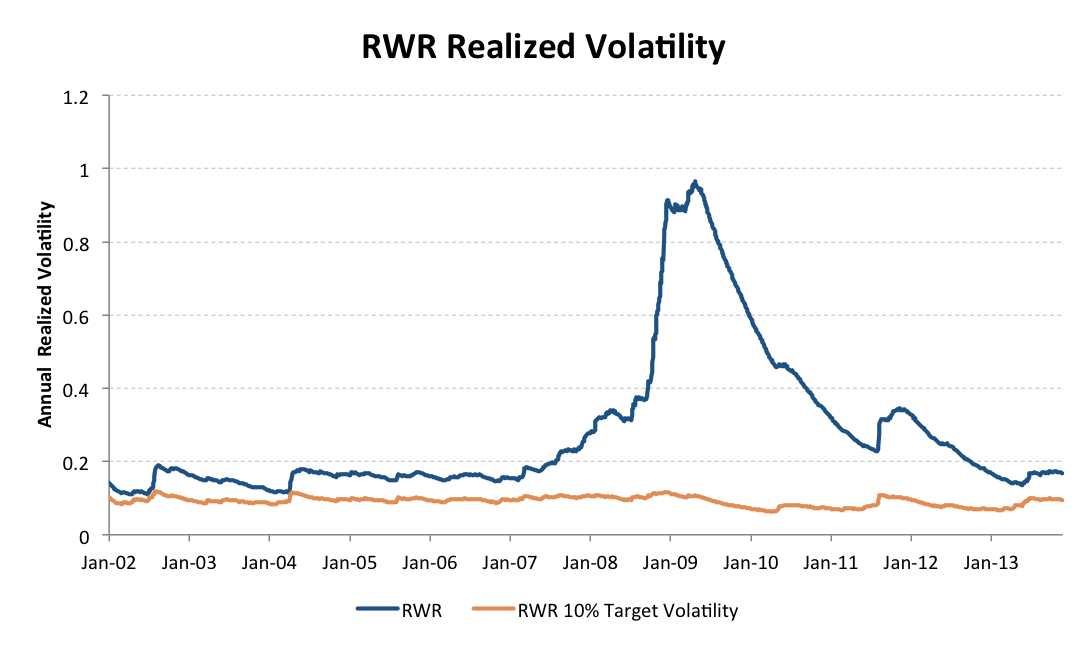

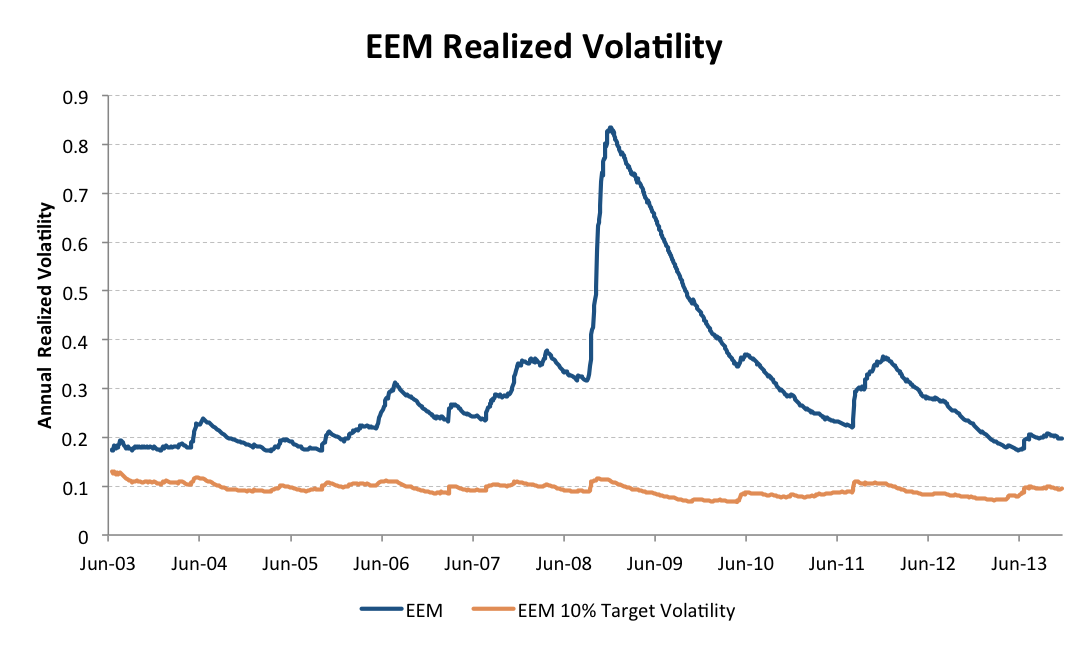

Я немного исследовал эту методологию, поскольку мне было любопытно, насколько успешен этот подход в плане обеспечения определенной волатильности портфеля по всему периоду, а не просто в среднем. Следующие графики показывают результаты обеспечения 10%-ой годовой волатильности по всему периоду для набора ETF (Exchange Traded Fund, торгуемые на бирже фонды), используя 10 % порог перебалансировки, чтобы снизить оборот, и ограничивая максимальный рычаг 150 %, что обычно для этих индексов.

По большей части эта методология, кажется, хорошо работает по обеспечению 10%-ого уровня волатильности с течением времени, даже для RWR, когда его волатильность подскочила более чем на 90% во время кризиса. В таблице ниже приведена средняя волатильность этих ETF/индексов, вместе с волатильностью волатильности (vol of vol). Волатильность волатильности рисует картину того, какое колебание получается вокруг целевого значения 10%. Но какие доходности у этих контролируемых показателей волатильности? В таблице также представлена доходность, коэффициент Шарпа, и характеристики просадки для каждого ETF и индекса.

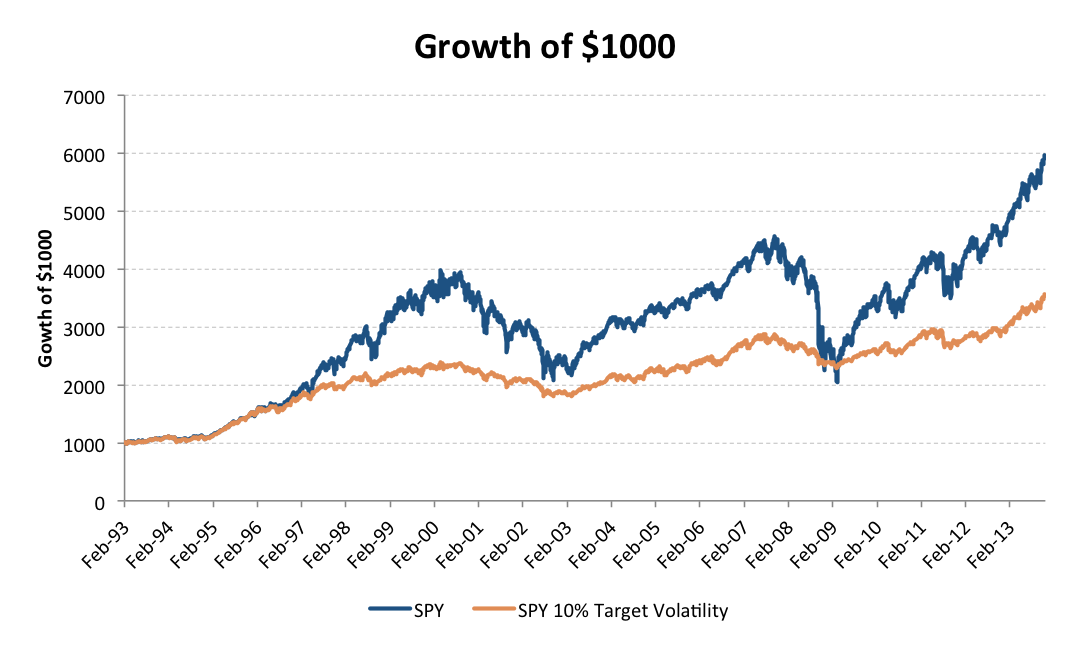

Эти результаты обнадеживают тем, что для каждой пары обеспечение 10%-ой волатильности привело к более высокой приведенной к риску доходности. Волатильность целевых индексов также имела более высокую доходность по отношению к коэффициентам максимальной просадки (за исключением GLD, на который это не подействовало).

Одной из проблем использования этого подхода является то, что он будет отставать на волатильных растущих рынках из-за недостаточного веса индекса. На графике ниже показано, что обеспечение волатильности для SPY приводило к отставанию после каждой крупной просадки, пока волатильность оставалась высокой.

Один из способов смягчить эти проблемы заключается в использовании улучшенных оценок волатильности, которые лучше заглядывают вперед. Однако распространенность реализованной волатильности в качестве оценки волатильности показывает, что волатильность трудно прогнозировать.

Другим возможным решением является тактический выбор (tacticality). BNY Mellon в своей статье Отслеживание волатильности может не достичь цели» (Volatility Targeting May Miss the Mark) утверждает, что отслеживание волатильности за последние два десятилетия хорошо зарекомендовало себя потому, что хорошо работал фактор низкой волатильности (то есть доходность и волатильность были отрицательно скоррелированны, так называемый “эффект плеча”), но оно не показывает себя хорошо, если контрольный период расширить до 1950 года. Таким образом, тактический выбор этой стратегии может снизить неявные издержки отставания на растущих рынках при сохранении преимуществ защиты от просадок во время падающих рынков, придерживаясь при этом целей общего управления волатильностью.

Автор: Nathan Faber

Источник: Smoothing out the volatile ride

Комментарии:

Andrew Kartashov: Не очень понял как он приводил волатильность именно к 10%. Что значит порог перебалансировки в 10%. И плечо в 150%. Собсно когда и как ребалансировать?

Andrew Kartashov: А так очень даже интересно. Я вот тоже хочу именно волатильность свести к 1 числу на своих подсистемках как минимум. Вопрос как, чтобы в будущем получился адекват, а не на тестах ограничение в 10%.

mehanizator: Я так понимаю просто нормируется позиция на прошлую волатильность в окне. Поскольку будущая волатильность обычно равна плюс минус текущей, получается примерно ровная волатильность портфеля на истории.

Andrew Kartashov: Спасибо, исходники посмотрел — там ссылка на документ была, где они это делали. Для ETF хороший параметр, как и для акций и т.п. Они имеют свойство сохранять волу. Ну по сему я на волу и нормирую. Как и ты. Это все, по моему, из той же оперы — «нормируйте на волу и будет вам щастье».

mehanizator: Ну там и есть счастье, потому что leverage effect. Я кстати все собираюсь софт написать для публики, который нормированный портфель помогает вести. Показывает коэффициенты ребалансировки, подсказывает сколько чего лотов на текущий момент держать.