VXX и его аналог VXZ был первым торгуемым на бирже фондом облигаций (Exchange Traded Note, ETN), доступным для торговли волатильностью в США. Чтобы хорошо понимать как работает Barclays Bank PLC iPath S&P 500 VIX Short-Term Futures ETN, вы должны знать как он торгуется, как устанавливается его стоимость, что он отслеживает, и как Barclays зарабатывает деньги, управляя им.

Как торгуется VXX?

— По большей части VXX торгуется как акция. Он может быть куплен, продан или продан в шорт в любое время, когда открыт рынок, включая пре-маркет (периоды предварительной продажи) и внебиржевой рынок. Его ликвидность превосходна со среднесуточным объемом 50 миллионов акций, а спреды спроса/предложения — один цент.

— Он обладает очень активным набором доступных опционов с контрактами за пять недель Weeklys и страйками «около цены» каждые 0,5 пункта.

— Как и обычные акции, акции VXX могут быть раздроблены или консолидированы – консолидация 4:1 является нормой и может произойти, когда VXX закроется ниже $25.

— VXX может торговаться с большинства индивидуальных пенсионных счетов (Individual Retirement Account, IRA), хотя ваш брокер, вероятно, потребует, чтобы вы в электронном виде подписали отказ от претензий, в котором задокументированы различные риски, связанные с этой ценной бумагой. Продажа в шорт любой ценной бумаги не разрешена в IRA.

Как устанавливается стоимость VXX?

— В отличие от акций, обладание VXX не дает вам прав на часть корпорации. Нет никаких продаж, никаких квартальных отчетов, никакой прибыли/убытков, никакого отношения цена/доход (P/E) и никакой перспективы когда-либо получить дивиденды. Забудьте о фундаментальном анализе для VXX.

— Стоимость VXX устанавливается рынком, но она сильно связана с текущей стоимостью индекса (S&P VIX Short-Term Futures), который управляет гипотетическим портфелем двух ближайших к истечению фьючерсных контрактов VIX. Каждый день в этом портфеле индекс определяет новую комбинацию фьючерсов VIX.

— Индекс поддерживается «S&P Dow Jones Indices», и текущая стоимость VXX, как если бы он точно отслеживал индекс, публикуется каждые 15 секунд как «внутридневная индикативная» (Intraday Indicative, IV) оценка. Yahoo Finance публикует эту котировку, используя тикер ^VXX_IV.

— Оптовые торговцы, называемые «уполномоченными участниками» (Authorized Participants, AP), время от времени вмешиваются в рынок, если рыночная стоимость VXX сильно отклоняется от величины IV. Если VXX торгуется сильно ниже индекса, то они начинают покупать большие блоки VXX, что приводит к росту цены, а если он будет торговаться выше, то они продадут VXX в шорт. У AP есть соглашение с Barclays, который позволяет им совершать эти восстановительные маневры с прибылью, и таким образом они сильно мотивированы на хорошее отслеживание VXX.

Что отслеживает VXX?

— В идеале VXX должен отслеживать индекс VIX Чикагской опционной биржи (Chicago Board of Options Exchange, CBOE) – фактический индикатор волатильности рынка. Однако поскольку нет инвестиций, доступных для непосредственного отслеживания VIX, Barclays принял решение отслеживать следующий лучший вариант: фьючерсы VIX.

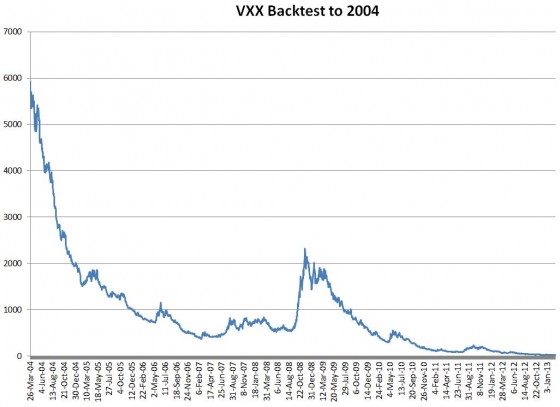

— К сожалению, использование фьючерсов VIX приводит к массе проблем. Худшей из них является ужасающее уменьшение их стоимости с течением времени. В большинство дней оба набора фьючерсов VIX, которые отслеживает VXX, сползают вниз по отношению к VIX, уменьшая величину VXX в среднем от 5% до 10% в месяц. Это уменьшение называют потерями на ролл или потерями на контанго.

— Другая проблема состоит в том, что комбинация фьючерсов VIX, которые отслеживает VXX, не отслеживает индекс VIX достаточно хорошо. В среднем изменение VXX составляет только 55% изменения индекса VIX.

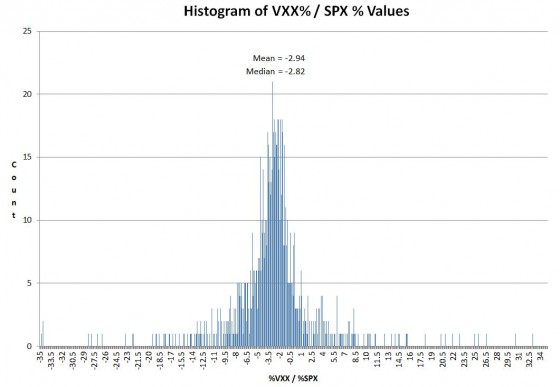

— Большинство людей инвестирует в VXX для противоположных инвестиций, ожидая, что он вырастет, когда рынок ценных бумаг упадет. VXX делает эту работу замечательно, имея средний процент изменения в -2.94 раза от S&P 500, но 16% времени VXX двигался в том же самом направлении, что и S&P 500. Распределение показано ниже:

Движение VXX% / движение SPX%

— С вялым отслеживанием VIX, непостоянным отслеживанием S&P 500 и уменьшением цены с течением времени, владение VXX обычно является плохим капиталовложением. Если вы неудачно выберете время, то потеряете деньги.

Как Barclays зарабатывает деньги на VXX?

— Barclays взимает ежедневную плату с инвестора на активы VXX – она составляет 0,89% ежегодно. С оборотным капиталом $1,15 миллиардов этот сбор приблизительно составляет $10 миллионов ежегодно. Этого, конечно, достаточно, чтобы покрыть расходы на VXX и принести прибыль. Но даже если бы это была вся прибыль, то она представляла бы крошечный процент (0,1%) совокупной чистой прибыли Barclays, которая в 2012 году составила $10,5 миллиардов.

— С точки зрения пиара VXX – катастрофа. Он часто критикуется аналитиками и попадает в многочисленные списки «Худших ETF за все время». Можно подумать, что Barclays следует закончить с этой головной болью или позволить ей исчезнуть, но они не сделали этого, несмотря на 2 консолидации. Это намекает на то, что Barclays зарабатывает больше $10 миллионов в год с помощью этого фонда.

— В отличие от торгуемых на бирже фондов (Exchange Traded Fund, ETF), структура торгуемых на бирже облигаций VXX не требует от Barclays уточнения того, что они делают с наличными деньгами, полученными для создания акций. На балансе Barclays облигация находится как промежуточный долг, но они не выплачивают проценты по этому долгу. Вместо этого они обещают выкупить акции, которые AP возвращают, основываясь на величине индекса VXX – индекса, который стремится к нулю.

— Если бы Barclays хотел полностью захеджировать свои долги, то они могли бы держать фьючерсы VIX в количестве, заданном индексом, но они этого почти не делают, потому что есть более дешевые способы достижения того хеджа(например, свопы). Может показаться вероятным факт, что Barclays может принять некоторый риск и не полностью захеджировать позиции VXX. Согласно Инструменту по оценке совокупности индексов потока капитала ETF (IndexUniverse’s ETF Fund Flows tool) чистые притоки капитала VXX составили $5,99 миллиардов с момента его введения в 2009 году, а в настоящее время он стоит $1,15 миллиарда. То есть $4,8 миллиарда было бы потеряно инвесторами и эквивалентное количество потеряно Barclays, если они были захеджированы на 100%. Если бы они были захеджированы, скажем, на 90%, то принесли бы неплохие $480 миллионов за прошлые 4 года, дополнительно к инвесторским сборам. Понятно, почему Barclays так привязан к VXX.

VXX – опасное химерическое творение; он обладает структурой облигации, торгуется как акция, отслеживает фьючерсы VIX и теряет в стоимости как опцион. Обращаться с осторожностью!

Бэктестирование VXX 2004-2013 год

Автор: Vance Harwood

Источник:How Does VXX Work?

Другие статьи по теме:

VXX: пять распространенных заблуждений

Торговая система на VXX: используем контанго как управляющий параметр

Сравниваем опционы на VXX с опционами на VIX

Комментарии:

Денис Дубина: Большое спасибо за перевод!