1) VXX – торгуемый на бирже фонд, ETF

iPath® S&P 500 VIX Short-Term Futures ETN (VXX) является ETN (Exchange Traded Note, торгуемыми на бирже облигациями). ETN и ETF (Exchange Traded Fund, торгуемый на бирже фонд) торгуются на бирже как акции. ETF обеспечен ценными бумагами или другими финансовыми активами, которые держит эмитент фонда. ETN фактически является ценной бумагой с фиксированным доходом, которая создана для отслеживания результатов определенной стратегии. Преимущество ETN перед ETF состоит в том, что у него нет погрешности отслеживания. Обязательство эмитента заключается в соответствии результатам конкретного индекса. В случае VXX индексом является краткосрочный общий результат фьючерсов на индекс VIX – индекс стратегии, поддерживающий позиции в первых двух месячных фьючерсных контрактах индекса волатильности CBOE (VIX). По данным на 28 июня 2013 года этот индекс был на 56,77% инвестирован в июльские фьючерсы VIX, и на 43,23% — в августовские фьючерсы VIX. Каждый день взвешивание компонентов индекса немного смещается от июля к августу.

2) VXX – это VIX

Как уже было сказано, VXX – это торгуемые на бирже облигации с доходом, основанным на краткосрочном общем результате фьючерсов на индекс VIX. VIX – это общеизвестное название и тикер для индекса волатильности CBOE. VIX – это мера рыночного ожидания ближайшей волатильности, передаваемая ценами опционов на индекс S&P 500. Результаты VIX очень трудно воспроизводить в портфеле по множеству причин. Поэтому не существует производных финансовых инструментов, которые полностью повторяют VIX. На самом деле я поражен тем, как часто вижу, что профессионалы комментируют результаты VXX, а именуют его VIX.

3) Опционы на VXX – это опционы на VIX

Это заблуждение является продолжением второго пункта, только в части опционов. Есть опционы на индекс VIX со среднесуточным объемом в 2013 году около 600 тыс. контрактов в день. Также существует очень активный рынок опционов на VXX. Там средний объем составляет примерно 400 тыс. контрактов, и часто бывают дни, когда в секторе торгуемых на бирже продуктов торговля опционами VXX уступает только торговле опционами SPY.

4) VXX никак не связан с VIX

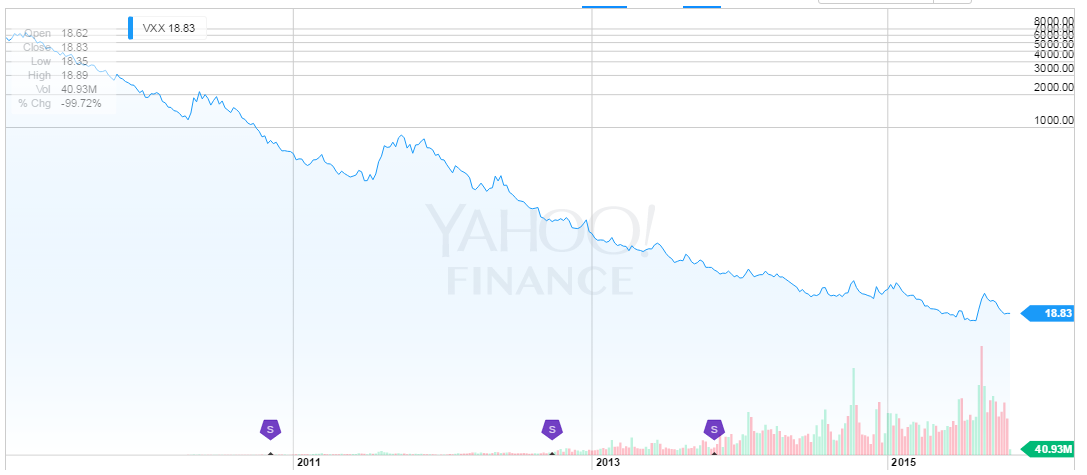

VXX не является VIX, но он связан с VIX. VXX начал торговаться 30 января 2009 года и общеизвестно, что с тех пор он сильно упал (более чем на 99%). Стоит отметить, что в тот день, когда VXX начал торговаться, VIX закрылся на отметке 44,84, и на конец второго квартала 2013 года его стоимость уменьшилась более чем на 60% от того уровня. Я провел быстрый анализ корреляции, используя Microsoft Excel и ежедневные процентные изменений цен VIX и VXX, в итоге получил положительную корреляцию 0,8853. VXX торговался больше 1100 дней с запуска в 2009 году. В таблице ниже представлена суммарная информация о том, сколько операционных дней VIX и VXX двигались в одном направлении. Из 1100 операционных дней VIX закрылся понижением 608 раз, а VXX в тот день опускался ниже 541 раз или чуть менее 89% дней. И наоборот, VIX закрывался на повышении 496 операционных дней, а VXX также был выше 382 раза из тех дней, или 77% дней. Те дни, когда VIX был выше, а VXX терял свою стоимость, были днями, когда VXX получал большую долю критических замечаний. Существует недостаток понимания, почему VIX растет, а VXX падает в один и тот же день.

Причина этого ценового действия заключена а связи между фьючерсами VIX и индексом. Фьючерсы VIX чаще оценивались по более высокой цене, чем индекс, а второй месяц поставки оценивался по более высокой цене, чем ближайший месяц. По мере приближения к дате экспирации фьючерсного контракта, его стоимость будет стремиться к индексу. Это изменение цены может привести к потере стоимости фьючерсов VIX в те дни, когда VIX растет. Оно также может привести к тому, что VXX упадет, несмотря на то, что VIX закрылся на повышении.

5) VXX всегда будет терять в цене, поскольку ценообразование фьючерсов VIX всегда находится в контанго

Для тех, кто не знаком с термином контанго, в отношении ценообразования фьючерсов VIX по сравнению с индексом VIX, он относится к тому, что цена фьючерса с удалением даты экспирации фьючерсного контракта постепенно становится выше. Это негативно влияет на VXX, поскольку стратегия отслеживания, для которой VXX был создан, будет последовательно продавать фьючерсы ближайшего месяца и покупать фьючерсы следующего месяца. Эта покупка и продажа фьючерсных контрактов необходима, чтобы сохранить 30-дневное взвешивание между двумя месяцами. Часто это означает, что продается более дешевый фьючерс, а покупается более дорогой. Со временем второй месяц поставки становится ближайшим месяцем, и стратегия продаст эти контракты и начнет покупать контракты следующего месяца. Часто когда начинается продажа, цена фьючерса ниже, чем она была при покупке, и чаще всего ближайший месяц продается с меньшей премией, чем платится за следующий месяц.

Цены фьючерсов VIX чаще находятся в контанго, чем в бэквордации. К настоящему времени в 2013 году график временной кривой был в бэквордации лишь пять операционных дней (из 125 на конец второго квартала), и те случаи были очень недолгими. В 2012 году кривая VIX была в контанго каждый день до конца декабря, когда фискальный обрыв привел к резкому скачку и падению волатильности, и у VIX ушел в премию по отношению к фьючерсным контрактам на один-два дня. VXX действительно извлекает выгоду из резкого роста волатильности, и периодов, когда временная кривая VIX в бэквордации. Проблема в том, что такое движение цены очень редко возникало в течение по меньшей мере двух последних лет. Однако в 2008 году, еще до того, как VXX начал торговаться, VIX был в бэквордации примерно 40% операционных дней. Еще один аналогичный период времени, и VXX хорошо заработает на комбинации более высокого VIX и бэквордации.

VXX предлагает хороший краткосрочный торговый инструмент для контакта с потенциальным резким ростом волатильности. Несмотря на наличие постоянных противодействующих факторов из-за того, что фьючерсы VIX часто находятся в контанго, VXX будет часто расти, когда растет VIX, и получать дополнительную надбавку к результатам, когда кривая VIX находится в бэквордации. На долгосрочном периоде VXX будет испытывать некоторое уменьшение цены, но во время увеличенной волатильности рынка VXX обладает структурой, дающей его держателям выгоду от роста волатильности.

Автор: Рассел Роадс (Russell Rhoads) – аналитик финансовых рынков (Chartered Financial Analyst , CFA), преподаватель Института опционов при CBOE (Chicago Board Options Exchange, Чикагской бирже опционов). Он является автором и редактором работ по финансовой тематике, работает со многими журналам и подготовил к печати несколько книг для издательства Wiley. В 2008 году он написал книгу «Японские свечи для чайников» (Candlestick Charting For Dummies), и является автором книги “Торговля опционными спрэдами: Полный справочник по стратегии и тактике” (Option Spread Trading: A Comprehensive Guide to Strategies and Tactics). Роадс также написал книгу «Торговля производными инструментами VIX: стратегии торговли и хеджирования с использованием фьючерсов VIX, опционов и торгуемых на бирже облигаций» (Trading VIX Derivatives: Trading and Hedging Strategies using VIX Futures, Options and Exchange-Traded Notes). Кроме выполнения своих обязанностей в CBOE, он ведет курс по опционам в Иллинойском университете в Чикаго и консультирует Совет индустрии опционов (Options Industry Council).

Источник: 5 Misperceptions About VXX