В одной из статей в The Wall Street Journal поднимается вопрос о росте популярности стратегий низкой волатильности как во взаимных фондах, так и в торгуемых на бирже фондах (Exchange Traded Fund, ETF). В статье говорится, что

«В настоящее время, Morningstar отслеживает 33 взаимных фонда низкой волатильности с 7,23 млрд. долл. в активах. По крайней мере, шесть из них были запущены в этом году.

…

Но активы во взаимных фондах низкой волатильности все еще выглядят бледно на фоне ETF низкой волатильности. Morningstar отслеживает 12 таких ETF с 11,26 млрд. долл. в активах. Отчасти это происходит потому, что провайдеры ETF были первыми на рынке».

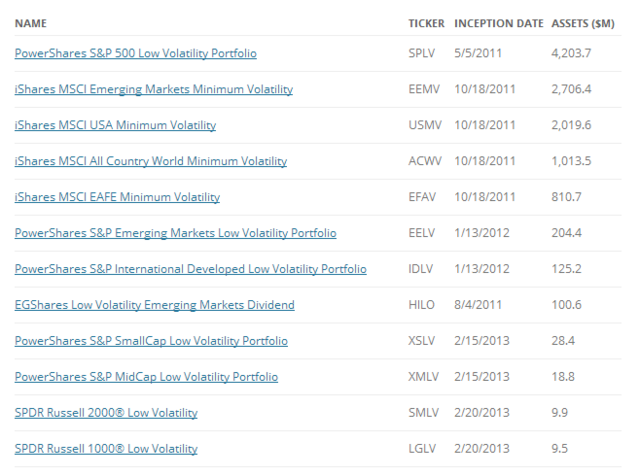

На 03.10.2013 года можно выделилить следующие ETF низкой волатильности в порядке убывания их активов:

SPLV, самый старый из этих ETF, функционирует лишь 29 месяцев, поэтому измерение волатильности и коэффициента Шарпа еще не доступны от Morningstar и других поставщиков данных, так как для этого необходимо не менее трех лет истории фонда.

В недавней статье в журнале Barron’s сравнивается доходность двух ETF низкой волатильности, SPLV и USMV, с индексом S&P 500. Однако, доходность (даже если она полная, а не только ценовой доход) не рассказывает всю историю. В конце концов, главная особенность этих двух ETF заключается в низкой волатильности.

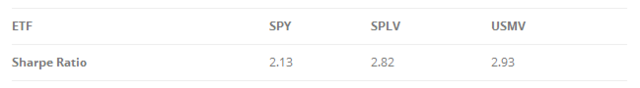

Одним из альтернативных способов оценки относительной эффективности является коэффициент Шарпа. Поскольку эти два ETF имеют менее трех лет истории, то популярные онлайн-сервисы еще не предоставляют такую информацию. Мы рассчитали коэффициент Шарпа сами, основываясь на общем историческом периоде с 1 ноября 2011 года по 1 марта 2013 года для обоих фондов, и использовали SPY в качестве реализации индекса S&P 500.

Полученные результаты:

Несмотря на то, что SPY обгоняет оба ETF по общей прибыли, у каждого из них более высокий коэффициент Шарпа. Хотя анализируемый период был относительно коротким (16 месяцев), эти расчеты будут хорошей оценкой на будущее.

Источник:

Low-Vol Rises

Sharpe Ratios of Low-Volatility ETFs