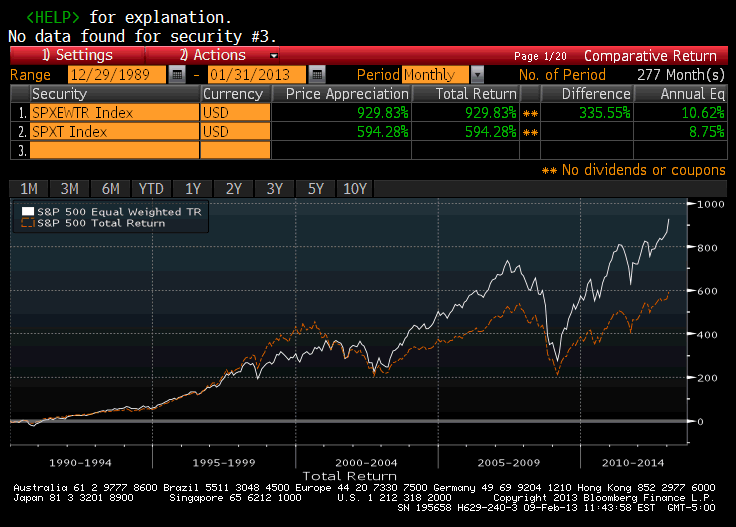

С конца 1989 взвешенный по капитализации S&P 500 отстал от версии индекса с равными весами на 1.89% годовых. Эта статья исследует причины такого исторического отношения и взаимодействие между этими двумя альтернативными схемами для оценки широкого рынка.

Исследования показали, что есть многие факторы, приводящие к относительному преимущества равновесного индекса в долгосрочном горизонте. В октабре 2012 года была опубликована статья “Почему равновесный портфель обгоняет портфели со взвешиванием по цене и по капитализации?” («Why Does an Equal Weighted Portfolio Outperform Value-and Price-Weighted Portfolios?»). Это исследование показало, что равновесная схема выигрывает в Штатах за последние 40 лет благодаря комбинации систематических факторов и генерирует альфу через свою периодическую ребалансировку. Это сильное заявление, и мы рассмотрим его ниже.

Равные веса составляющих индекса дают портфель с большим контактом с двумя рыночными факторами, систематически дающими более высокий по сравнению с рынком доход за долгосрочный период: это размер и оценка (value). В канонической работе Eugene Fama and Kenneth French “Сечение ожидаемой доходности акций” («The Cross Section of Expected Stock Returns») авторы описывают позитивное отношение между (небольшим) размером, (высоким) отношением балансовой стоимости к капитализации (book-to-market ratio, B/M) и средней доходностью, что оформилось как трехфакторная модель доходности Fama-French. Меньшая капитализация и большее B/M исторически имели больший уровень риска и производили большую среднюю доходность, компенсируя этот риск.

Равновесный S&P 500 естественным образом имеет больший контакт с факторами размера и оценки, чем традиционный взвешенный по капитализации S&P 500. Медианная рыночная капитализация S&P 500 равна $58.5 миллиарда, тогда как у равновесного индекса $13.4 миллиарда. Равновесный индекс, конечно, имеет больший контакт с фактором риска. Его контакт с фактором оценки тоже интуитивно выше. Так как S&P 500 взвешен по рыночной капитализации, индекс по определению имеет склонность к компаниям с низким B/M, так как рыночная капитализация это знаменатель этого отношения. Отношение цены к балансовой стоимости (price-to-book, P/B) у S&P 500 2.32, а у равновесного индекса 2.08, то есть равновесный индекс больше подвержен влиянию фактора оценки.

Упомянутая выше статья показывала, что примерно 58% превышения доходности объясняются этими систематическими компонентами. Остаток превышения набран засчет ребалансировки портфеля. Авторы уменьшили ребалансировку своих модельных портфелей с ежемесячной до ежегодной, превышение доходности уменьшилось. Во втором эксперименте, авторы зафиксировали веса портфеля, взвешенного по оценке на 12 месяцев. Альфы равновесного портфеля и портфеля с фиксированными весами были неразличимы, показывая, что разница в доходности возникает не от изначальных весов, а именно от самой ребалансировки. Когда S&P 500 балансируется ежеквартально, он должен добавлять акции, которые увеличили свою оценку чтобы пересчитать веса капитализации. Или, когда равновесный портфель балансируется, он должен докупать слабые акции чтобы сохранить равенство весов. Эта стратегия противодействия (contrarian strategy) производит долгосрочную альфу.

Этот подход противодействия не нужно путать с импульсной (momentum) стратегией. В импульсных стратегиях акции которые были сильными на краткосрочном периоде склонны быть сильными на еще каком-то последующим краткосрочном интервале. Равные веса подсказывают, что акции, хорошо себя показавшие на коротких интервалах, со временем вернутся к среднему на долгосрочном интервале. Эти две стратегии имеют разные периоды удержания и генерируют альфу почти противоположным образом.

Комментарии:

Pavel Sergeyev: А если равновесный в лонг, а обычный в шорт, можно получать деньги из воздуха?